Нефть Brent вновь выше $80 за баррель

Аналитический центр Ассоциации финансистов Казахстана представил очередной ежедневный обзор рынков

Валютный рынок

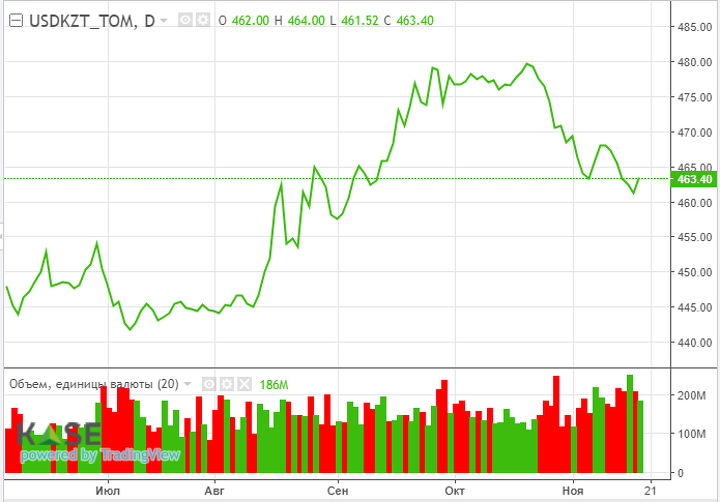

На прошлой неделе предложение инвалюты заметно преобладало над его спросом, что обусловило снижение средневзвешенного курса USDKZT до отметки 462,83 тенге за доллар. Таким образом, за прошлую неделю курс USDKZT снизился на 5,03 тенге (или 1,1%), с отметки 467,86 тенге за доллар. При этом торговая активность почти всю неделю была повышенной (свыше $200 млн) при среднесуточном объёме торгов в текущем году $146,3 млн.

Очевидно, что продажа инвалюты из Нацфонда в рамках обеспечения трансфертов в бюджет и покупки акций КМГ вкупе с подготовкой крупных экспортеров к налоговому периоду перевесила спрос на нее со стороны казахстанских компаний в рамках оплаты импортных контрактов и обслуживания внешнего долга.

Однако следует понимать, что сформировать сильный долгосрочный тренд при значительном падении цен на нефть (почти на 20% с сентябрьских пиков) и в рамках ожидаемой дальнейшей нормализации ДКП сезонные факторы не способны.

Курс USDKZT

Источник: KASE

Денежный рынок

По итогам торгов в пятницу, 17 ноября, индикативные ставки денежного рынка снизились: TONIA до 15,28% (-7 б.п.), SWAP_1D – до 10,98% (-154 б.п). При этом объем торгов продолжает оставаться повышенным (1,0 трлн тенге) и может заметно возрасти на текущей неделе ввиду прохождения пика налоговых выплат.

В то же время пятничный спрос на депозитном аукционе НБРК составил 304 млрд тенге и был удовлетворен в полном объеме (средневзвешенная доходность – 16,0% годовых). При этом открытая позиция по операциям НБРК немного снизилась - до отметки 4,8 трлн тенге чистой задолженности перед рынком.

Фондовый рынок

Торги на фондовом рынке завершились умеренным ростом индекса KASE до 4 104,4 пункта (+0,35%). Локомотивом указанного роста выступили акции Народного банка (+2,3%), спрос на которые, возможно, повысился после публикации банком сильных консолидированных финансовых результатов. Так, в третьем квартале текущего года чистая прибыль выросла на 37% по сравнению с аналогичным периодом прошлого года и составила 172 млрд тенге (в основном благодаря значительному росту кредитного и транзакционного бизнеса). Из событий долгового рынка можно отметить размещение КФУ двухлетних облигаций объёмом 9,9 млрд тенге со средневзвешенной доходностью к погашению 14,24% годовых.

Мировой рынок

В отсутствие драйверов для дальнейшего роста на пятничных торгах ключевые американские фондовые индексы показали околонулевое изменение (+0,1%). Между тем число домов, строительство которых было начато в США в октябре, увеличилось на 1,9% по отношению к сентябрю и составило 1,372 млн. При этом аналитики прогнозировали снижение показателя – до 1,35 млн.

На текущей короткой неделе (американский рынок будет закрыт в пятницу по случаю Дня благодарения) в фокусе внимания – протоколы ноябрьского заседания Федрезерва, отчет по заявкам на получение пособий по безработице, данные по индексу настроений потребителей Мичиганского университета, отчетность Nvidia и т.д.

Нефть

Цена нефти Brent в пятницу резко выросла на 4,1% – до уровня $80,6 за баррель. На последних торгах прошедшей недели значительную поддержку рынку оказали новости о потенциальных дополнительных сокращениях поставок нефти ОПЕК+. Напомним, заседание мониторингового комитета и встреча глав делегаций ОПЕК+ пройдет в очном формате в Вене в воскресенье, 26 ноября.

Российский рубль

После четырёх сессий снижения подряд курс по паре USDRUB по итогам торгов пятницы, 17 ноября, вырос до отметки 90 рублей за доллар (+0,95%). Тем не менее российская валюта сохраняет потенциал дальнейшего укрепления на фоне предстоящего приближения пика налоговых выплат, жесткой денежно-кредитной политики ЦБРФ и обязательной нормы по реализации валютной выручки экспортерами.