Монетарные экскурсии по экономике РК: сеньораж и инфляция

Продолжение. Начало см. здесь.

Один из полезных способов думать о национальной валюте – считать её беспроцентным обязательством государства в лице центрального банка. Исторически это обязательство гасилось золотом (и/или серебром) – любой держатель мог прийти в центральный банк и потребовать золото за свою бумажку, однако эти дни давно прошли, и прямому погашению банкноты не подлежат. В нынешнее время минимальной планкой обеспечения банкнот развитых государств в широком смысле является равный по ценности портфель активов на балансе центрального банка в виде государственных облигаций и/или золотовалютных резервов.

Способность государства создавать беспроцентные обязательства в виде наличных и безналичных денег является источником дохода, называемого сеньоражем. Исторически, в условиях лишь бумажных и металлических денег, сеньоражный доход состоял в разнице между стоимостью изготовления и номиналом купюры или монеты.

Непосредственный контроль центральный банк имеет лишь над количеством наличных денег (денежный агрегат M0) и резервов коммерческих банков (РКБ). Сумма этих двух денежных форм называется денежной базой и, как правило, представляет собой основной пассив на балансе центрального банка. Центробанк контролирует изготовление физической наличности напрямую, а объем резервов БВУ – через нормативные требования, кредитные и валютные операции с БВУ, а также открытые рыночные операции с гособлигациями (к примеру, в результате продажи облигации центробанку прежний держатель получит средства на электронный счет в банке, увеличивая резервный счет последнего). Физическая валюта вводится в обращение через её обмен на РКБ.

Обратной стороной создания и использования этих беспроцентных обязательств является появление на балансе центрального банка доходных активов в виде резервных инструментов в иностранной валюте, государственных облигаций для собственного портфеля центробанка, либо займов, предоставленных коммерческим банкам.

В результате эмитирования валюты в обмен на активы с процентным доходом (национальные гособлигации, резервы в виде инвалютных облигаций/депозитов, займы БВУ) центральный банк получает прибыль, что называется, “из воздуха” и это называется сеньоражным доходом центробанка. После различных вычетов остаток этого дохода, как правило, передается в доходную часть государственного бюджета.

Казахстан исключением не является – чистый доход Национального банка РК после вычетов в результате курсовой переоценки, а также увеличения уставного и (или) резервного капиталов отправляется в бюджет, о чем гласит глава 4 «Положения о Национальном Банке Республики Казахстан» (в редакции Указа президента РК от 29.12.2012 № 458):

“После утверждения Президентом Республики Казахстан годового отчета Национального Банка Казахстана оставшаяся часть нераспределенного чистого дохода перечисляется в государственный бюджет с отсрочкой на один финансовый год”.

Учитывая все факторы, сеньораж часто измеряется как:

- Увеличение денежной базы за период / ВВП за период.

- Увеличение денежной базы за период / государственный доход за период.

- Разница между объемами процентных доходов по активам и процентных расходов по пассивам центробанка.

Примечание. На графике цены на нефть и медь индексированы (январь 2001 = 100).

Заметьте, как доля дохода от сеньоража в общих доходах госбюджета достигает >=35% в случаях, когда цены на нефть и медь резко падают.

Динамика темпов роста денежной базы обратно пропорциональна динамике цен на эти ресурсы – цены падают, деньги “печатаются” быстрее.

Разница между темпом роста денежной массы и ростом спроса на реальные денежные балансы задает темп инфляции – соответственно, избыточный сеньораж чреват последствиями. При этом доход от сеньоража может быть значительно увеличен в случае, если валюта находится в широком использовании в других странах для торговых и резервных нужд. Чем больше национальной валюты вывозится из страны, тем меньше инфляционные последствия от её выпуска с целью получения сеньоражного дохода. По понятным причинам США собирает огромный сеньоражный доход ввиду популярности доллара в международной торговле и как резервной валюты. По грубым оценкам, в разные годы от 1/3 до 2/3 выпускаемых долларов США держались за границей.

Что-то подсказывает, что в природе не встречаются иностранные лица и компании, жадно покупающие и вывозящие тенге заграницу как инструмент сохранения ценности своих сбережений. Однако мне знакомы примеры иностранных компаний, оперирующих в Казахстане, которые имеют жесткую внутреннюю политику – не хранить никаких тенговых остатков на счетах и проводить конвертации в тенге лишь по мере расходных необходимостей.

Поскольку тенге циркулирует исключительно внутри РК, агрессивная эмиссия, опережающая необходимости в денежных балансах и товарооборота, скорее всего, будет иметь инфляционные последствия.

Источники инфляции сильно зависят от структуры экономики:

- Центральный двигатель инфляции в сервисной экономике – уровни заработной платы.

- В индустриальной экономике – цены на ресурсы, используемые для производства.

- В сырьевой экономике, не формирующей дополнительную стоимость – цены на импорт и непосредственно ожидания инфляции.

Интересный момент присутствует в высокотехнологических экономиках/индустриях – высокий рост производительности позволяет заработной плате расти, не вызывая инфляции (так, корпорация Intel регулярно существенно снижает цены на микрочипы, несмотря на рост зарплат). Фундаментально это не сильно отличается от того, как большую часть 19 века из-за увеличения производительности и эффективности производства падали цены, а параллельно с этим шел рост индустриального и агропромышленного секторов. Но ничто пока не предвещает резкого увеличения производительности труда в РК.

В Казахстане эксперты любят говорить, что инфляция у нас во многом структурная, а не монетарная, и что надо проводить структурные реформы. Правда в этом, бесспорно, есть, но это, как говорится, не вся правда. Помнится фраза бывшего председателя Нацбанка РК Григория Марченко, что денег НБ не печатает, а рост номинального ВВП идет быстрее, чем рост денежных агрегатов. Последнее тоже частично правда, но не относится к делу, поскольку рост денежной массы надо сравнивать с ростом реального, а не номинального ВВП.

Для тех, кто увлекается философией науки – очередной пример разницы между гипотезой и заявлением факта. У гипотезы есть лишь два варианта состояния – оказаться верной либо неверной, а у заявленного факта их три – оказаться правдой, неправдой, либо правдой, но нерелевантной (существенного отношения к вопросу не имеющей).

На всякий случай – небольшое упрощенное отступление на тему тождества Фишера.

Реальный ВВП представляет собой совокупный объем конечных товаров и услуг, произведенных экономикой за определенный период.

Номинальный ВВП есть совокупная стоимость конечных товаров и услуг, произведенных экономикой за определенный период – сумма количества товаров и услуг, помноженных на их цены. Следовательно,

Номинальный ВВП = Реальный ВВП (Y) × Уровень цен на товары и услуги (P).

Если исключить бартерный обмен, то суммарная стоимость приобретенных товаров и услуг за период должна быть равна количеству денег на руках, помноженных на скорость их обращения. Упрощенная логика: продав кроссовки за $100, вы купили картошку и кукурузу на эту же сумму, а их продавец купил зерно на ту же сумму – в итоге одни и те же $100 позволили осуществить расчеты в транзакциях на сумму $300. Следовательно,

Номинальный ВВП = Количество денег (M) × Скорость обращения денег (V).

Приводя две формулы в тождество, получается:

Количество денег × Скорость обращения денег = Реальный ВВП × Уровень цен на товары и услуги,

или

M × V = P × Y

В случае небольших изменений мы позволить записать следующую производную:

ΔM/M + ΔV/V ≈ ΔP/P + ΔY/Y

Другими словами, если изменение реального ВВП (ΔY) не произошло, то инфляция (рост общего уровня цен, ΔP) может прийти лишь от увеличения массы (ΔM) или скорости (ΔV) обращения денег.

Можно и дальше сузить варианты, если найти оправдание для постоянства скорости обращения. Если в течение измеряемого периода процентные ставки сильно не изменились и никакие другие финансовые инновации не повлияли на желание людей держать ликвидные денежные средства по сравнению с активами, то скорость обращения останется без больших изменений – ΔV≈0. Следовательно, при постоянной V,

ΔM/M ≈ ΔP/P + ΔY/Y,

или

Рост денежной массы = Рост Реального ВВП + Инфляция (рост уровня цен)

Инфляция (рост уровня цен) = Рост денежной массы – Рост Реального ВВП.

Соответственно, если денежная масса растет таким же темпом, как и реальное производство, инфляции не будет – эффективная, быстро растущая экономика может позволить себе быстро создавать деньги, не расплачиваясь большой инфляцией. Если же денежная масса растет быстрее реального ВВП, то весь дополнительный эффект транслируется в цены.

Предлагаю разобрать небольшой пример на коленке (хоть он и является сильным упрощением реальности):

1. Предположим, что за год реальный валовый внутренний продукт (Y) вырос на 5%.

2. Предположим, что за этот период скорость обращения денег (V) сильно не поменяла своих пропорций.

V – напрямую ненаблюдаемая величина, обратно пропорциональная потребности людей в реальных денежных балансах. В реальности скорость обращения денег периодически меняется, но к этому мы вернемся позже.

Если мы не хотим получить инфляцию, то, с учетом указанных пунктов, для балансирования денежного спроса:

ΔP/P + ΔY/Y = 0.00% + 5.00% = 5.00%,

денежная масса (M) должна вырасти на 5.00%.

При росте М большем, чем 5% в данном примере, остальной эффект от дополнительной массы будет транслироваться в дальнейший рост цен, поскольку объем производства сам по себе быстро измениться не может. Но нулевая инфляция тоже не обязательно будет иметь полезный эффект на ожидания бизнеса, и определенный положительный, но стабильный уровень инфляции ассоциируется с ростом деловой активности. Если целевая инфляция равна 5%, то для балансирования денежного спроса:

ΔP/P + ΔY/Y = 5.00% + 5.00% = 10.00%,

денежная масса (M) должна вырасти на 10.00%.

Возьмите другие примеры процентных увеличений:

а) ΔY/Y = 10%, ΔP/P = 10% => требуемый ΔM/M = 20%,

б) ΔY/Y = 5%, ΔP/P = 20% => требуемый ΔM/M = 25%.

Рост реального ВВП в РК с 1997 в среднем составлял ~6.50%, среднее значение официально признаваемого уровня годовой инфляции за тот же период ~8.50%, рост денежной базы ~27.85%, рост денежной массы M2 ~31.75%, M3 ~32.50%.

До инфляционного таргетирования в качестве основы монетарной политики в РК ещё очень и очень далеко, но предположим, что у НБ РК есть целевой уровень инфляции около 8%. Тогда для балансирования денежного спроса за период с 1997:

ΔP/P + ΔY/Y = 8.00% + 6.50% = 14.50%,

денежная масса (M) должна в среднем расти на 14.50%, но никак не на 30.00%.

Здесь стоит вспомнить о предположении постоянства скорости обращения денег. Классическое мышление об инфляции на основе количественной теории денег Фишера предполагает постоянство скорости обращения. Однако ввиду финансовых инноваций и непостоянства процентных ставок это предположение ложно. Факт непостоянства V, естественно имеет последствия на эффекты от изменений денежной массы.

Инфляция не может произойти, если деньги не будут потрачены. К примеру, если весь объем дополнительной денежной массы люди “унесут” и “спрячут под кровать”, то никакого эффекта на уровень цен эта масса произвести не сможет. Однако в реальности люди, получив деньги, зачастую используют их в транзакциях, затем получатели по транзакциям сделают то же самое, и т.д.

Вернув V на законное место в тождестве, мы получаем:

ΔM/M ≈ ΔP/P + ΔY/Y – ΔV/V

Скорость обращения денег (V) = Среднее количество раз, которое денежная единица участвует в транзакциях приобретения конечных товаров и услуг за период времени.

Напрямую измерить эту величину почти невозможно, и приближением является отношение Номинального ВВП к денежному агрегату M2.

В этом определении, V2 – скорость обращения агрегата М2, с 1997 достаточно сильно варьировалась, с максимальным увеличением на (+) 28% в 1998 и максимальным снижением на (–) 35% в 1999, однако среднее изменение за все годы с 1997 составляет (–) 5% годовых. Таким образом, получается, что для балансирования денежного спроса за период с 1997 с учетом изменения скорости обращения денег:

ΔP/P + ΔY/Y – ΔV/V = 8.00% + 6.50% – (–5.00%) = 19.50%,

денежная масса (M) была должна в среднем расти на 19.50%, но опять же никак не на 30.00%.

Одна из причин нестабильности скорости обращения денег и, как следствие, сниженной эффективности контроля над изменениями денежной массы, является высокая долларизация.

Определим целевой равновесный прирост денежной массы (ΔM/M) как:

целевой уровень инфляции (ΔP/P) + расчетный прирост реального ВВП (ΔY/Y) – расчетное изменение скорости обращения (ΔV/V),

и посмотрим на динамику отклонений фактического роста денежной массы от целевого.

Примечание. Предположенный целевой уровень инфляции, заложенный в расчете целевого уровня денежной массы, принят за 8% (что представляет собой верхнюю планку целевого коридора инфляции, заявленного НБ РК).

С 1997 денежная масса M2 увеличилась в 53 (!) раза, вырастая в среднем на ~32.0% в год. Смею заверить, что ни реальный ВВП, ни уровень жизни населения, ни производительность труда не росли в Казахстане даже отдалённо такими темпами в этот период.

Формирование новой избыточной денежной массы имеет эффект обесценивания долговой нагрузки, деноминированной в тенге. Тут в голову приходит ЕНПФ, в котором наши с вами пенсионные накопления будут с всё большей пропорцией инвестированы в госдолг, а, может быть, и в разные инфраструктурные проекты.

Напомню, что, разумеется, лишь часть денежной массы центробанк генерирует напрямую, – остальное создается банковской системой (об этом подробнее в другой раз). Однако чем меньше инструментов, доступных центробанку для осуществления контроля денежной массы, тем волатильнее инфляция.

Как именно Нацбанк влияет на уровень денежной базы тенге? Открытых рыночных операций вплоть до недавнего времени почти не было, и этот канал всё ещё почти не развит. Предоставления заемной ликвидности для БВУ на какой-то предсказуемой основе тоже нет. Остаются лишь валютный и бюджетный каналы (об этом подробнее в будущих материалах).

Надо понимать, что эффект изменений денежной массы и денежной базы на уровень цен и занимает время. Осознание подобной задержки закладывается в системы прогнозирования и принятия решений в центральных банках. В начале 1970-х Милтон Фридман говорил о временной задержке в реакции цен на изменения в агрегате M1 длиной в 20 месяцев. Ближе к концу 1990-х Бен Бернанке говорил о задержке в 24 месяца между изменениями денежной базы (MB) и уровнем цен. Центральный банк Еврозоны (ECB) документирует 18-месячную задержку.

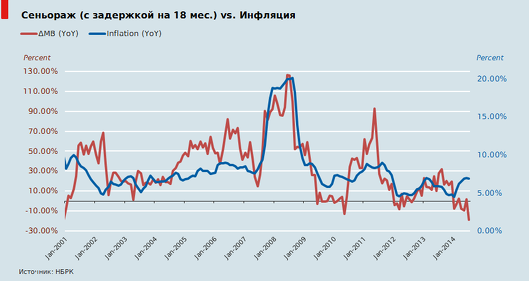

Изменения денежной базы в РК с задержкой в 18 месяцев против уровня инфляции в текущем периоде

Динамика покупательной способности тенге

Правая вертикальная ось на графике измеряет размер денежной базы (M0 + РКБ). Левая ось измеряет индекс покупательной способности тенге на внутреннем рынке (за 100% взят уровень 1997). Покупательная способность определена как = (Индекс цен CPI в базовом году / Индекс цен CPI целевом году) × 100.

Быстрые наблюдения

1000 тенге в 2013 покупали лишь 62% от того, что они покупали в 2007, и лишь 42% от того, что они покупали в 2002.

То, что стоило 1000 тенге в 2007, в 2013 - уже 1623 тенге.

Продолжение следует.

Об авторе. Ануар Ушбаев 10 лет прожил в Великобритании, учил экономику в University of Warwick, затем защитил степень магистра по прикладной математике и финансам в Imperial College London, в настоящий момент продолжает заочно писать PhD по финансовой математике. Работал в банках Goldman Sachs и Societe Generale, сегодня - управляющий партнер компании Tengri Partners.