Пиррова победа

Спасение БТА стоимостью $9,5 млрд, по некоторым оценкам, обошлось Казахстану уже в $14 млрд

«Россия является большой экономической зоной, в ней наши банки будут присутствовать не менее чем в 10 развитых регионах. Это приграничные к Казахстану регионы и развитые центры – Москва, Санкт-Петербург, Уфа, Казань. Под словами «единая банковская сеть» мы понимаем построение сети дочерних банков и филиалов, где качество и уровень оказываемых услуг будет более или менее идентичным.

Так или иначе история с реструктуризацией БТА нанесла серьезный урон инвестиционному климату Казахстана

Через эти филиалы и дочерние банки региональные клиенты могут получать доступ ко всем инструментам Банка ТуранАлем – к международным продуктам, инструментам финансирования в своих долгосрочных планах инвестирования и так далее», – строил планы погибший девять лет назад председатель правления Банка ТуранАлем Ержан Татишев в интервью газете «Ведомости». На начало декабря 2004 активы этого финансового института составляли $4,6 млрд, а прибыль – около $60 млн.

Работавшие тогда в системе ТуранАлема банкиры рассказывают, что у него были действительно грандиозные планы по покорению мира – в буквальном смысле. Тогда еще не существовало бренда БТА, но были намерения выхода на сопредельные с СНГ рынки. Позже эти намерения переросли в конкретные задачи: к 2015 клиенты из стран Содружества, Европы и Азии должны были работать с банком под вывеской BTA International. Предполагалось, что банк мирового уровня будет иметь три основных центра, за которыми закреплялись большие регионы. Алматинскому офису отводилась роль координатора Центральноазиатского региона, Китая, Турции, московскому – неазиатские страны СНГ и девелоперские проекты в российской столице, представительству в Люксембурге – страны Европы и связь с инвесторами из США. Вот такие были планы…

Как здорово все начиналось...

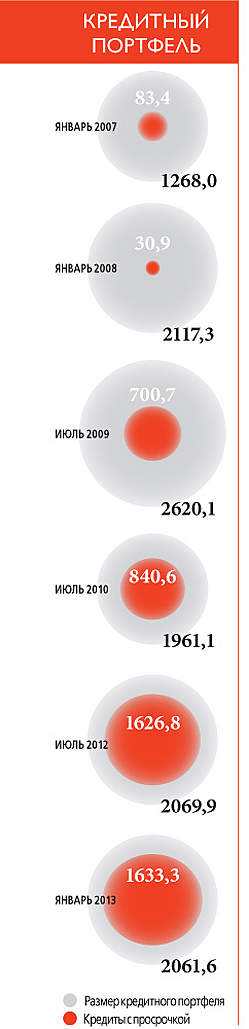

В течение 2000–2008 банк развил бурную деятельность, достигнув апогея в своем росте к середине 2008. Тогда БТА по активам обогнал всех своих коллег по цеху и стал самым «тяжелым» игроком в секторе. Количество вкладов в нем достигло своего исторического максимума – 886 млрд тенге, или $7,3 млрд, список кредиторов по итогам того же года насчитывал около 180 зарубежных финансовых институтов, которым банк был должен более $15,7 млрд. Кредитный портфель зафиксировался на астрономической цифре в 2,2 трлн тенге ($18,3 млрд). Всего в клиентской базе банка числилось 1,28 млн человек и 200 тыс. юридических лиц. До 2008 БТА собрал обильный урожай всевозможных наград не только в Казахстане, но и на территории СНГ. Конечно, в тот период вся банковская система росла как на дрожжах (доля услуг, предоставленных банками, в ВВП выросла с 3,4% в 2000 до 5,9% в 2007), но БТА был флагманом в этом направлении. По мнению экспертов, на пике развития его можно было продать за $9–9,5 млрд.

Обязательства банк приобретал не только благодаря собственной репутации, но и за счет суверенного рейтинга Казахстана, который по показателям 2007–2008 был очень перспективным рынком для инвестиций (темпы роста ВВП в период с 2000 по 2006 были выше 10% в год). При этом, как выяснилось позже, основную часть кредитных средств банк осваивал в других странах, особенно в виде девелоперских проектов в России. Такой немаловажный аспект деятельности не мог не тревожить умы обитателей высоких кабинетов, ведь фактически, хотя банк был и казахстанский, львиную долю средств он инвестировал за рубеж.

Однако «закрутить гайки» и повлиять на кредитную политику БТА не было повода. Пока не грянул кризис. Впрочем, если смотреть на эту ситуацию аполитичным взглядом, то стоит признать: в результате коллапса на зарубежных рынках прекратилось фондирование дешевыми деньгами всей банковской системы Казахстана. Средств на рефинансирование многомиллиардных займов взять было неоткуда. Все это привело к тому, что крупнейшие финансовые институты страны, которые крупно вложились в рынок недвижимости, оказались в состоянии жесткого прессинга. С одной стороны на них напирали инвесторы, которые требовали возврата долгов, с другой давил сомнительный портфель, который не давал адекватной прибыли для обслуживания этих долгов.

К примеру, по данным КФН (на тот момент еще независимое от Нацбанка Агентство по финансовому надзору, АФН), на начало 2008 доля проблемных займов в портфеле банков второго уровня составляла 4,6% (1,5% – БТА), в 2009 – 10,6% (6,8% – БТА), а на январь 2010 года – уже 30,9% (45,5% – БТА).

Поэтому уже в третьей декаде октября 2008, когда стало ясно, что без помощи государства в той или иной степени с проблемами не справиться, со стороны АФН поступило предложение о поддержке четырех крупнейших банков страны. Впоследствии, в феврале 2009, БТА был национализирован. В том же месяце банк потерял $700 млн депозитов, которые были срочно выведены вкладчиками, а общее депозитное изъятие составило около $2 млрд. В итоге эти изъятия привели к серии кросс-дефолтов, из которых было невозможно выбраться.

Председатель совета директоров Мухтар Аблязов был отстранен от должности, а в марте 2009 в отношении него было возбуждено уголовное дело по статьям о присвоении и растрате чужого имущества. В начале января нынешнего года суд Прованса удовлетворил ходатайства России и Украины (по аналогичным поводам) об экстрадиции скрывавшегося во Франции Аблязова в эти страны – оба одновременно. Он является ключевой персоной в уголовных делах, по которым ему вменяется создание и руководство организованной преступной группой, совершившей хищения средств АО «БТА Банк» на сумму более $5 млрд, и легализация доходов, добытых преступным путем. На момент написания статьи адвокаты подали апелляцию на решение суда Прованса.

Разделяй и погашай

Новая администрация БТА во главе с экс-председателем Нацбанка Анваром Сайденовым первым делом провела аудит учреждения. Инвесторы в свою очередь потребовали от банка marginalrecall (требование о марже. – англ.), что привело к дефолту по обязательствам. Естественно, рейтинги института были снижены до D. В итоге БТА решил провести реструктуризацию займов, и тут-то начинается погружение в кроличью нору. Если максимально упростить картину, то руководство банка в лице основного акционера ФНБ «Самрук-Казына» сделало следующее.

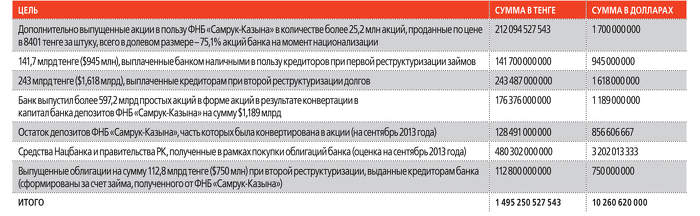

Во-первых, кредиторам было выплачено $945 млн наличными. Во-вторых, были выпущены долговые ценные бумаги под ярлыками «Старший долг» на сумму $3,242 млрд и «Субординированный долг» на сумму в $773 млн. В-третьих, получен заем от кредиторов в размере $698 млн. Ну, и в-четвертых, под остальные долги были выпущены облигации, которые гласили: от всех активов, которые удастся вернуть в будущем (доля от продажи залогового имущества; все то, что банк планировал отсудить у прежнего владельца, и т. д.), инвесторы получат ровно половину (примечательно, что была заявлена сумма реструктуризации в $11,2 млрд, а на деле вышло $10,8 млрд, и куда подевалась разница – неизвестно). На том и сошлись. Инвесторы, конечно, были крайне недовольны, что вполне понятно, но в отсутствие выбора им пришлось скрепить договор.

По мере углубления кризиса ситуация в банковской сфере ухудшалась, а новое руководство обнаруживало все больше и больше доказательств вывода средств Аблязовым за рубеж. Позже акционеры БТА решили провести еще одну реструктуризацию (видимо, из-за того, что обещанные к возврату активы не возвращались, а доля проблемных займов продолжала расти настолько, что обслуживать долги перед инвесторами в рамках первой реструктуризации стало тяжело).

Вторая по счету реструктуризация была осуществлена под конец 2012 следующим образом. Во-первых, инвесторы получили $1,618 млрд наличными (в зачет старшего долга). Во-вторых, банк выпустил новые облигации, сформированные за счет средств Нацбанка и правительства, на сумму $750 млн, которые были вручены инвесторам. В-третьих, за счет конвертации депозитов ФНБ «Самрук-Казына» в простые акции банка было инвестировано $1,189 млн, которые опять же ушли инвесторам (в зачет субординированного долга). В-четвертых, было подписано к уже имеющейся кредитной линии дополнительное соглашение на $348 млн. Также банк выплатил кредиторам средства на сумму $1,5 млрд за счет соответствующего займа со стороны ФНБ «Самрук-Казына» (в довесок к разнице между выплаченными деньгами).

Таким образом, в рамках второй реструктуризации инвесторам банка «ушло» средств на сумму $4,3 млрд, были выпущены новые бумаги и соглашения к старым на сумму

$848 млн, а остальные обязательства примерно на $5,2 млрд (облигации на восстановление) были попросту аннулированы. В итоге стоимость спасения БТА, по подсчетам Forbes Kazakhstan, вылилась в сумму более

$10,26 млрд. Эти деньги были выплачены в основном за счет средств ФНБ «Самрук-Казына», Нацбанка и правительства, которые были взяты из Нацфонда. На бумаге данные обязательства «висят» в качестве: доли «Самрук-Казыны» в акциях банка, средств Нацбанка и правительства в его обязательствах, обязательств перед ФНБ «Самрук-Казына».

Однако, по мнению осведомленных банкиров, знакомых с историей спасения банка, общий объем вливаний государства в БТА значительно больше, чем нам удалось документально подтвердить. «Я уверен, что эта сумма не может быть меньше $14 млрд. Другими словами, $9 млрд спасли ценой в $14 млрд. Только на покрытие юридических, разыскных, лоббистских мероприятий ушло не менее $2 млрд», – на условиях анонимности рассказал Forbes Kazakhstan источник, работавший в БТА во время обеих реструктуризаций.

Ситуация со спасением банка выглядит еще более неоднозначной, если сравнить подобные операции с американскими ипотечными агентствами Fannie Mae и Freddie Mac. Их капитализация за период с 2007 по 2008 упала чуть ли не в 4 раза, что обошлось американскому налогоплательщику в $187,5 млрд. Однако $131,6 млрд из этих средств на сегодняшний день уже возвращены. Остается открытым вопрос: сколько средств, направленных на спасение БТА, удастся вернуть, в том числе и по исполнении решения многочисленных иностранных судов в отношении возврата активов Аблязова? Кроме того, и названные суммы спасения могут увеличиться, считают эксперты: не исключено, что траты со стороны государства продолжатся. Но об этом чуть позже.

В то же время не вызывает сомнений, что после 2010 не спасать БТА было нельзя: в этом сходятся большинство экспертов, опрошенных Forbes Kazakhstan. «Если бы банк законсервировали, то западные деньги были бы закрыты для Казахстана еще лет на семь», – уверен начальник управления по работе с корпоративными клиентами инвестиционной компании Freedom Finance Сакен Усер.

К кому пойти, кому продаться

Ровно год назад, в феврале 2013 года, президент Назарбаев поручил ФНБ «Самрук-Казына» в течение 12 месяцев выйти из капитала БТА, Альянс Банка и Темирбанка. К тому моменту, когда это указание было озвучено, к БТА присматривались российские и местные покупатели. Первой новостью стала возможная покупка Сбербанком. Однако в октябре 2012 года его глава Герман Греф окончательно развеял напряженное ожидание, заявив, что «БТА – не наша история» и им «эта сделка не интересна». В результате вместо БТА российский гигант приобрел турецкий Denizbank.

В середине ноября прошлого года другой, по мнению экспертов, возможный покупатель – Народный Банк – также заявил, что не будет приобретать БТА. «АО «Народный Банк Казахстана» настоящим уведомляет о завершении процедуры комплексной проверки в отношении АО «БТА Банк», проводившейся Народным Банком в соответствии с постановлением Правительства Республики Казахстан №206 от 4 марта 2013 «О некоторых вопросах акционерного общества «Фонд национального благосостояния «Самрук-Казына». На основании результатов комплексной проверки Народным Банком были представлены АО «Самрук-Казына» индикативные, необязывающие условия приобретения акций БТА Банка, которые не были приняты фондом Самрук-Казына», – говорилось в сообщении банка.

За неделю до нового, 2014 года ФНБ «Самрук-Казына» сообщил, что БТА нашел себе новых потенциальных покупателей в виде консорциума, состоящего из Казкоммерцбанка и бизнесмена Кенеса Ракишева. «Согласно предварительным договоренностям АО «Казкоммерцбанк» и Кенес Ракишев приобретают равные доли акций АО «БТА Банк». При этом фонд намерен сохранить миноритарное участие в капитале банка. Предполагается, что структура сделки должна обеспечить возможность осуществления контроля за деятельностью АО «БТА Банк» со стороны АО «Казкоммерцбанк», – отмечалось в сообщении ФНБ.

Помимо уточнения, что «после завершения приобретения консорциумом акций БТА Банка стороны намерены инициировать процедуру присоединения АО «Казкоммерцбанк» и БТА Банка», ФНБ не стал раскрывать детали сделки и ее полную структуру. Напомним: по состоянию на 30 сентября 2013 активы БТА составили более 1,6 трлн тенге, собственный капитал – 296 млрд тенге, а чистый доход – 24,1 млрд тенге.

Сами стороны стоимость сделки, ее сроки и структуру комментировать Forbes Kazakhstan отказались, ссылаясь на принятые обязательства о неразглашении. По мнению аналитиков, БТА может быть продан за сумму чуть менее $1 млрд, при этом в схеме, вероятно, будет участвовать пенсионный фонд Казкома «Грантум».

Долевые бумаги банка, вероятнее всего, будут выкуплены не ниже средней рыночной цены в рамках 52 недель, что составит около $940 млн, – считает Сакен Усер. – БТА – это крупный международный актив, чьи долговые бумаги имеют миноритарии различных инвестиционных кругов. В том числе и те, кто получил их в ходе долговых обязательств, где в качестве компенсации выступали и акции банка. Именно поэтому сделка по поглощению БТА будет проходить в рамках международных корпоративных традиций M&A».

Эти расчеты подтверждают расклад от других экспертов. «Так как детали сделки не были обнародованы и вряд ли будут оглашены в ближайшее время, рыночная стоимость БТА пока неизвестна. Однако, по нашему мнению, капитал банка должен быть оценен с дисконтом к балансовой стоимости вследствие низкого качества доходов и риска дальнейшего ухудшения качества портфеля, несмотря на то что он уже запровизирован на 75%. По нашим подсчетам, БТА по ссудному портфелю собрал наличными всего 64,8% процентных доходов, начисленных за девять месяцев 2013. Поскольку в отсутствие публичной информации об условиях договоренности, в частности о финансировании сделки, риски для Казкоммерцбанка повышаются, мы считаем данную новость слегка отрицательной для акционеров и кредиторов ККБ», – отмечается в сообщении аналитика инвестиционного банка Halyk Finance Бакая Мадыбаева.

По мнению Усера, сделка будет совершена максимально быстро после проведения duedilegence со стороны Казкома и структур Ракишева. «На мой взгляд, фонд «Самрук-Казына» безукоризненно проведет сопровождение сделки, в первую очередь по вопросу ковенантов (covenant – соглашение, англ.) банка перед кредиторами.

Далее будет объявлен выкуп у миноритариев с определенной премией к нынешней рыночной стоимости. Полагаю, это будет единая системообразующая структура под брендом Казкоммерцбанка, чей ссудный портфель будет оздоровлен в рамках специализированной программы со стороны регулятора», – добавил аналитик Freedom Finance.

Теперь об интересе сторон. По ФНБ понятно – поручение президента должно быть исполнено. Аналитики уверены, что Казкоммерцбанк в результате приобретения БТА сможет почистить собственный баланс за счет средств, которые, возможно, выделит государство на реализацию социальных программ после сделки (не исключено снижение ставок по определенным кредитам для населения). Это и есть те дополнительные расходы на спасение БТА, о которых мы упоминали выше. Кенес Ракишев получит долю в стратегическом активе, что необходимо ему для укрепления внутренних позиций в стране. Ведь за последние пять лет финансовый сектор существенно изменился и планомерно укрепляется.

Сигнал инвесторам

Так или иначе история с реструктуризацией БТА нанесла серьезный урон инвестиционному климату Казахстана, констатируют эксперты. Как следствие – сильная недооцененность банков на фоне их неплохого баланса, что подчеркивает настроения инвесторов. Что же будет после закрытия сделки?

«В первую очередь продажа банка приведет к консолидации банковского сектора, так как в итоге предполагается присоединение БТА к Казкоммерцбанку, – считает исполнительный директор АО «Асыл-Инвест» Нурлан Рахимбаев. – Потенциально Казком-БТА может занять более четверти банковского сектора РК по величине активов».

По его мнению, доля объединенного банка на рынке депозитов физических лиц может составить 25%, столько же на рынке кредитования. Продажа БТА Казкому в первую очередь решит задачу избавления государства от проблемных банков. Участие еще одного инвестора, Кенеса Ракишева, возможно, даст некоторую поддержку объединенному банку, если предполагаются дополнительные вливания в капитал Казком-БТА в будущем.

«С завершением данной сделки, на наш взгляд, вряд ли можно ожидать роста доверия иностранных инвесторов к банковской системе Казахстана. Последних больше интересует процесс избавления банков РК от плохих активов, уровень которых в их портфелях на текущий момент составляет порядка 30%, при этом в БТА и Казкоме – 86% и 27% соответственно. Для возврата доверия к банковской системе страны банкирам необходимо принимать меры, направленные на постепенное списание проблемных активов», – отмечает Рахимбаев.

С ним не соглашается Усер, считающий, что закрытие вопроса с БТА, напротив, улучшит инвестиционный климат и вновь откроет нашим банкам дорогу к долгосрочному фондированию на международных рынках. «Оздоровление банковской системы в рамках данных операций будет очень кстати к возможному выпуску суверенных еврооблигаций. Результаты этого слияния найдут отражение в оценке Doing Business. Ведь основной момент – это неприкосновенность частной собственности и причины национализации. Эти правовые коллизии всегда волнуют иностранных кредиторов и прочих инвесторов», – замечает он.

Подписывайтесь на наш канал в Telegram