Прибыль компаний общего страхования сократилась вдвое

Прирост страховых выплат компаний общего страхования достиг 35%

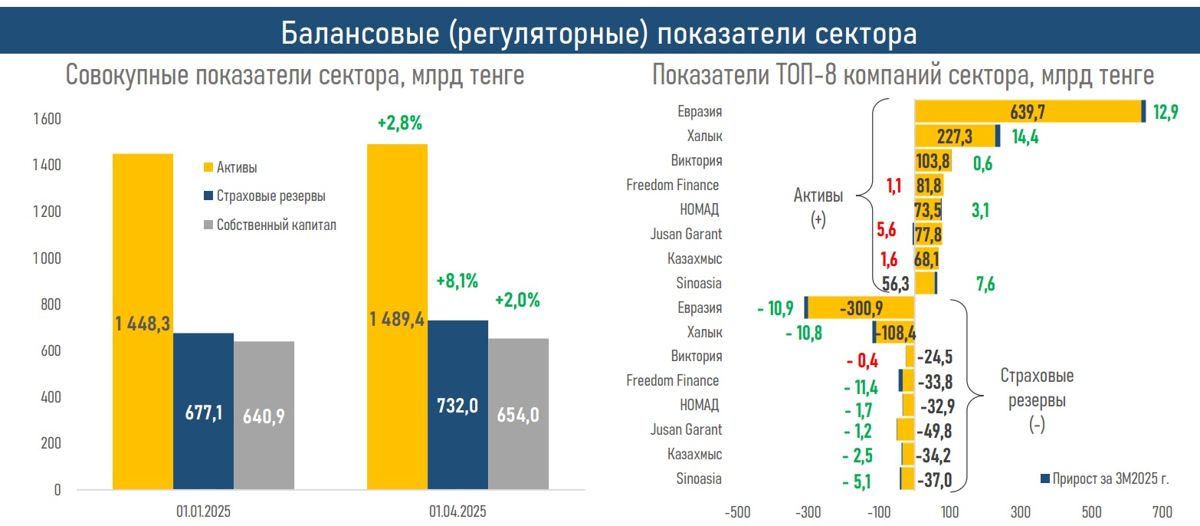

Прирост активов компаний общего страхования (КОС) замедлился на фоне сокращения доходов от инвестиций и более ускоренного роста страховых выплат над премиями. Так, за I квартал 2025 года активы КОС увеличились лишь на 2,8% в сравнении с ростом на 6,2% за аналогичный период 2024 года.

Теперь на долю КОС приходится 46,2% всех активов страхового рынка, тогда как год назад их доля составляла 55,1% (активы КСЖ растут быстрее).

В структуре активов КОС отмечается снижение доли ценных бумаг (с 77,3 до 75,5%) на фоне слабой динамики казахстанского фондового рынка и снижения индексов большинства зарубежных площадок. Основной рост отмечается в активах перестрахования (доля выросла с 4,9 до 5,8%) за счет наилучшей оценки ожидаемых денежных потоков, а также в операциях обратного репо (с 4,9 до 5,4%) на фоне их более высоких ставок после ужесточения ДКП. Напомним, страховые компании традиционно выступают «поставщиками» ликвидности на денежном рынке.

При этом роль топ-8 игроков возросла: их доля от активов теперь составляет 91,2% против 90,3% ранее (см. ниже) благодаря более высоким доходам от страховой деятельности из-за благоприятного влияния эффекта масштаба.

Обязательства сектора выросли лишь на 1,6% (5,9% за 3М24г.), в основном за счет увеличения объема обязательств по оставшейся части страхового покрытия (+13,7%) и увеличения объемов обязательств по возникшим убыткам (+1,3%).

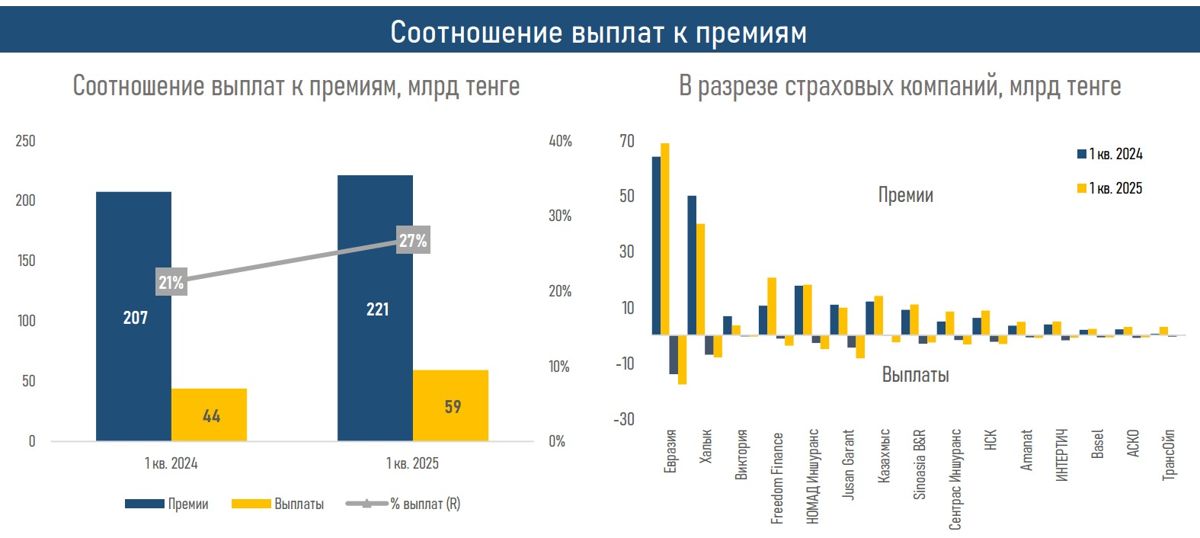

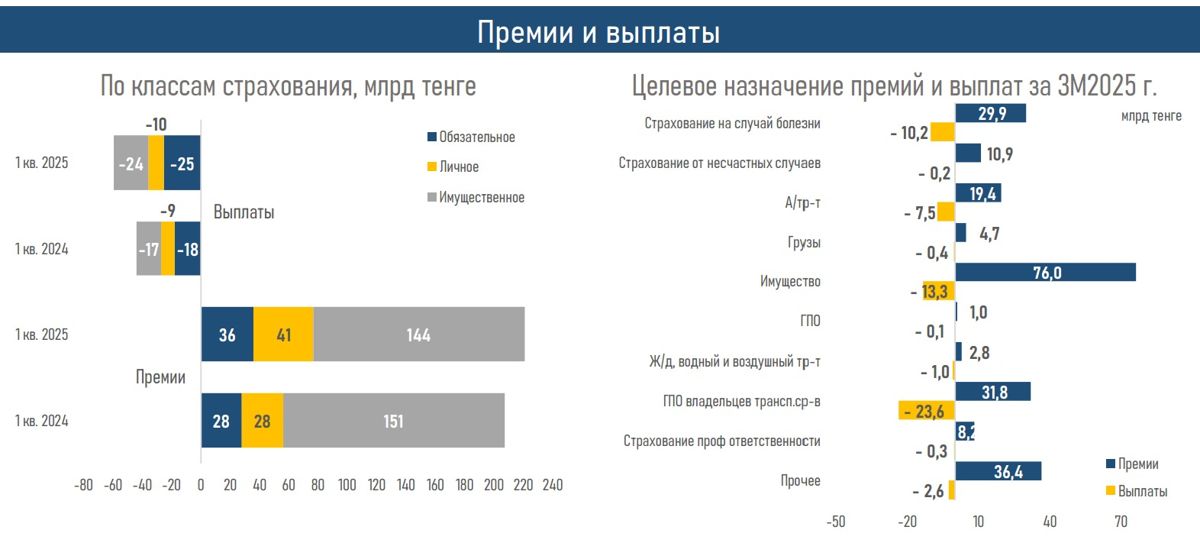

За 3М25г. объем страховых премий увеличился на 6,7% (9,7% за 3М24г.), главным образом за счет добровольного личного (+44,2%) и обязательного (+28,8%) страхования, тогда как более весомое в структуре премий (65% от общего объема) добровольное имущественное страхование снизилось (-4,5%).

В добровольном личном страховании основной прирост обеспечили премии по страхованию от несчастных случаев (+₸10,4 млрд) на фоне расширения охвата, в обязательном — премии по страхованию ГПО автовладельцев (+₸5,8 млрд) на фоне увеличения продаж автомобилей в стране и введения гибкой тарификации.

За январь – март 2025 года прирост страховых выплат КОС составил 35% (+15,2% за 3М24г.) и был обеспечен выплатами по ГПО автовладельцев (+₸6,0 млрд), страхованию имущества от ущерба (+₸5,1 млрд), страхованию на случай болезни (+₸1,3 млрд) и страхованию водного транспорта (+₸0,75 млрд).

На фоне ускоренного роста выплат их отношение к премиям выросло до 27 с 21% ранее (см. ниже).

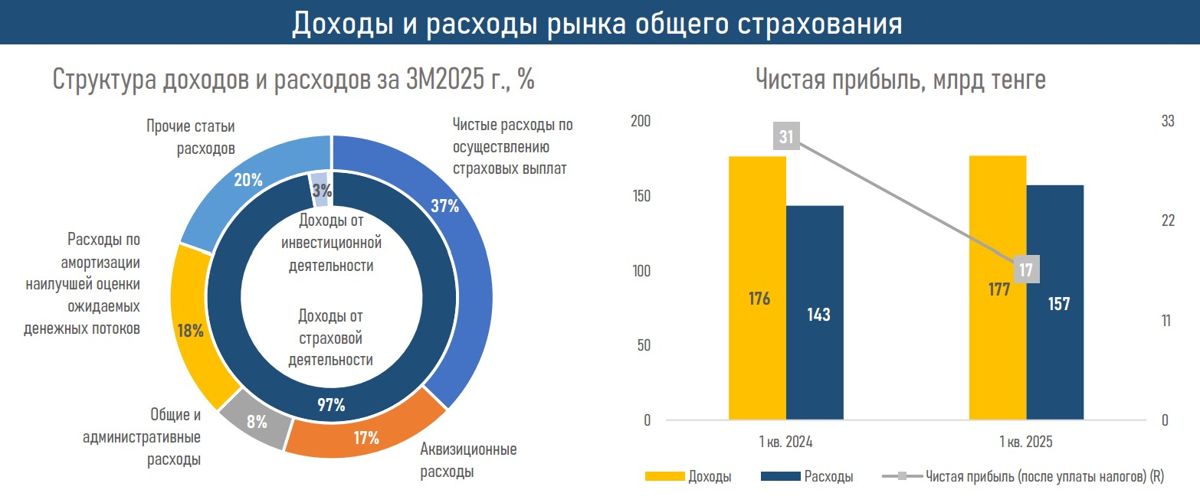

В результате увеличения чистых расходов на страховые выплаты (+₸14,5 млрд), падения доходов от инвестиционной деятельности (-₸17,7 млрд) из-за отрицательной переоценки активов (тенге укрепился в I квартале на 4%) и убытков от изменения стоимости ценных бумаг прибыль КОС упала почти в два раза, до ₸16,7 млрд с показателя в ₸31,4 млрд за аналогичный период 2024 года.

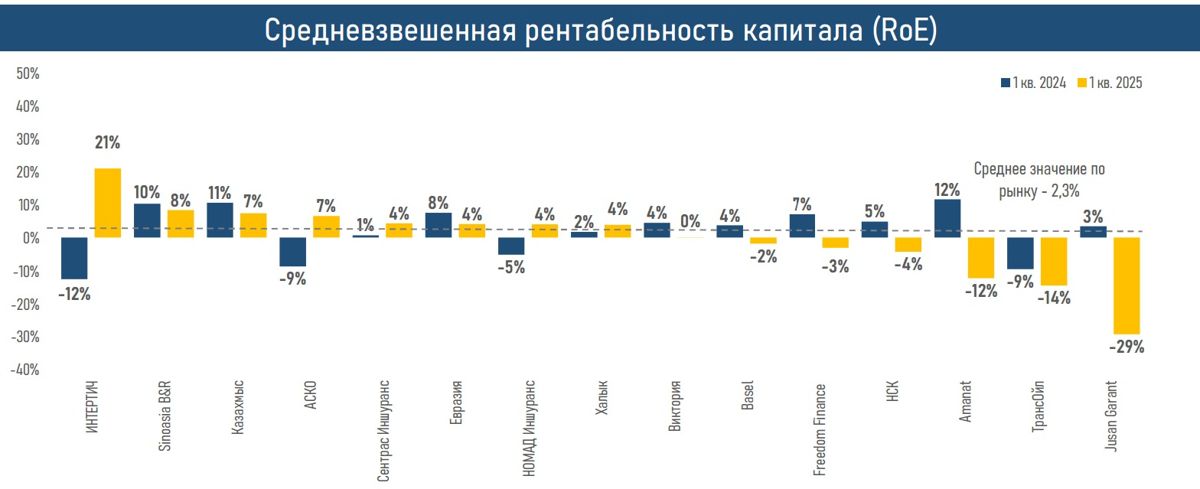

В итоге средняя рентабельность собственного капитала сектора сложилась на отметке 2,3% в сравнении с показателем в 4,6% за аналогичный период 2024 года.

Спрос на страховые продукты в I квартале 2025 года продемонстрировал восходящую динамику в сегментах добровольного личного (+44,2% г/г) и обязательного (+28,8% г/г) страхования, но снизился в имущественном (-4,5% г/г). В результате доля первых двух в собранных премиях возросла до 18,5 и 16,3% (ранее — 13,7 и 13,5%) соответственно, а последнего — снизилась до 65,2% (72,9% ранее).

При этом количество заключенных договоров страхования за январь – март 2025 года составило 2,1 млн, что на 37% больше в сравнении с аналогичным периодом 2024 года. Около 79% всех договоров приходятся на физлиц (81% ранее), оставшиеся 21% — на юрлиц (19%).

Количество объектов страхования по заключенным договорам также резко возросло до 545,6 тыс. (130,9 тыс. в аналогичном периоде 2023 года) и практически полностью обеспечено юрлицами (доля юрлиц — 99%).

В выплатах по сегментам динамика выглядит следующим образом: показатель значительно вырос по добровольному имущественному (+35,0% г/г) и обязательному (+40,5% г/г) страхованию и менее выражено по добровольному личному (+15,4% г/г).

Средний размер выплат в I квартале т. г. вырос до 336,6 тыс. тенге против показателя в 210,8 тыс. в аналогичном периоде 2024 года.

В результате ускоренного роста страховых выплат их отношение к премиям по рынку увеличилось до 27% (с 21% годом ранее), а в разрезе продуктов наименее прибыльным являлось обязательное (соотношение 70%), а уже после добровольное личное (26%) и имущественное (16%) страхование.

Повышенные выплаты и волатильность инвестиционных доходов оказали давление на рентабельность сектора, что может потребовать более активного управления рисками и тарифной политикой.

Спрос на страховые продукты может поддерживаться активной цифровизацией и повышением интереса со стороны клиентов на фоне оживления экономической активности, увеличения доходов населения и постепенного повышения финансовой грамотности.