В первом полугодии казахстанские банки выдали займов почти на 19 трлн тенге

В сравнении с первыми шестью месяцами 2024 года рост составил 13%

Аналитический центр АФК подготовил обзор банковского сектора Казахстана за первое полугодие 2025 года.

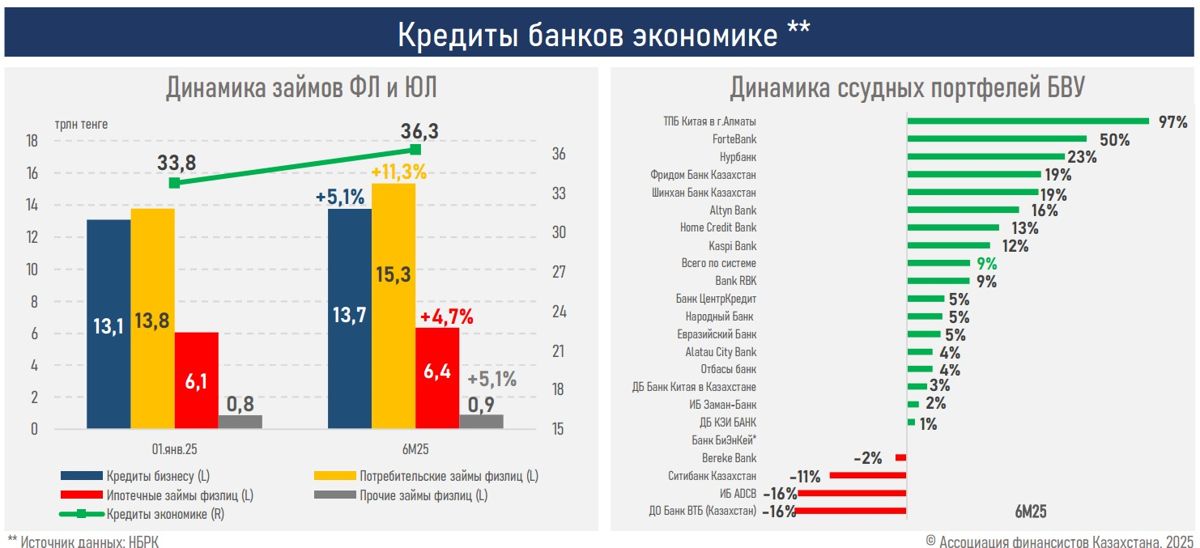

Несмотря на ужесточение денежно-кредитной политики, за январь – июнь 2025 года банковский сектор выдал новым заемщикам ₸18,8 трлн, что на ₸2,2 трлн (+13,1%) больше, чем годом ранее.

Рост объемов новых выдач был обеспечен и корпоративным (+11,9%), и розничным (+14,4%) сегментами. При этом большая часть от новой выдачи кредитов пришлась на займы бизнесу (50,3%), чем населению (49,7%).

Рост инвестиционного спроса мог стимулироваться улучшением финансово-хозяйственной деятельности предприятий (выпуск +10,3%, доходы +9,6%), расширением оборотного капитала в условиях увеличения внутренних заказов, расширением инструментов и объемов льготного финансирования, реализацией инвестиционных проектов в обрабатывающей промышленности (например, в производстве продуктов химической промышленности, металлургии) и транспорте, а также увеличением количества зарегистрированных юрлиц в стране (+9,3 тыс. за 6 месяцев 2025 года).

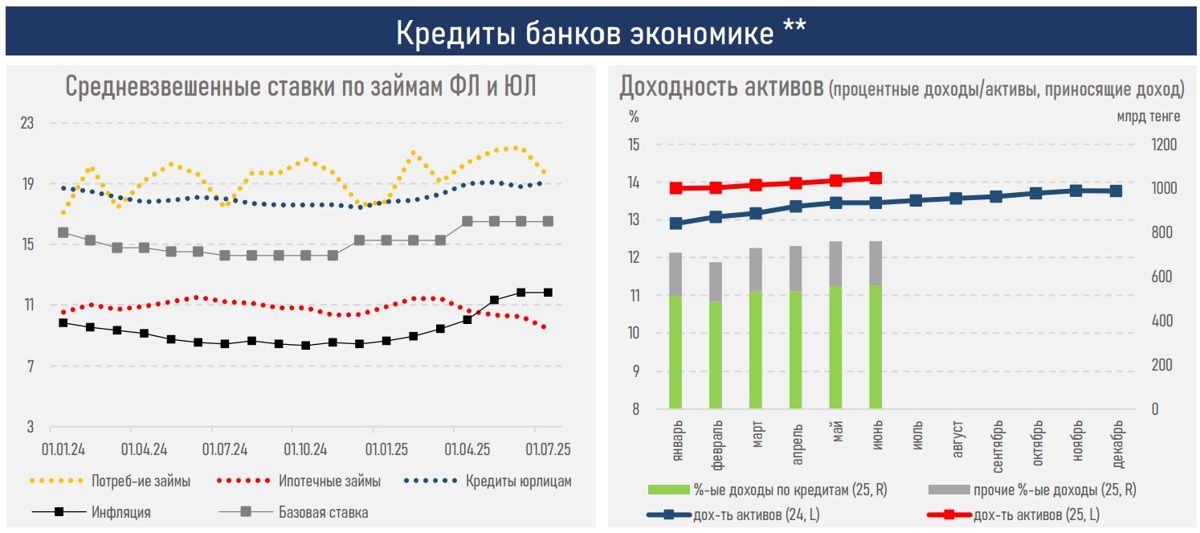

Потребительский спрос на заемные ресурсы усиливали рост зарплат (+10,7%), приток новых клиентов (+55 тыс. в I квартале текущего года), конкуренция банков с маркетинговыми акциями и расширением программ рассрочек, увеличение льготных ипотечных программ, что повышало доступность и привлекательность кредитов, вопреки росту ставок в системе (см. ниже).

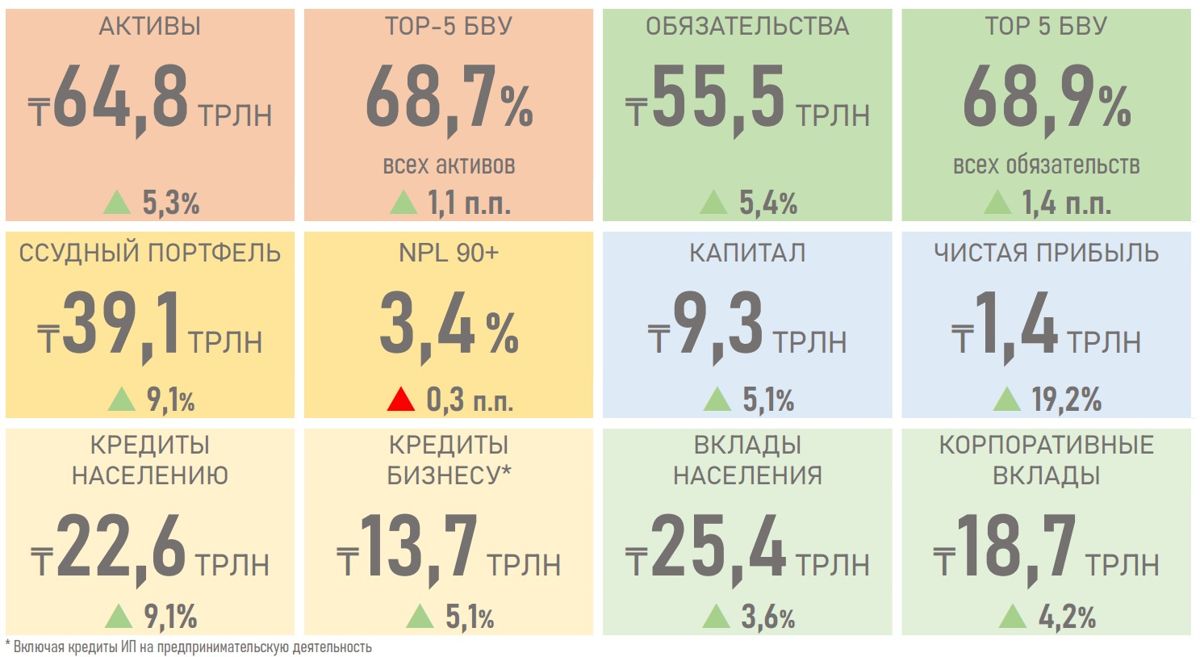

За счет значительного прироста новых выдач совокупный кредитный портфель БВУ увеличился на 9,1%, что существенно превысило общий рост их активов (+5,3%) и отражает приоритет для сектора в наращивании кредитования реального сектора и населения, нежели в перераспределении ресурсов в менее рисковые, но доходные инструменты.

На этом фоне доля процентных доходов от кредитного портфеля в структуре совокупных процентных доходов выросла до 73,5% (с 72,1% на начало года), что указывает на сохранение фокуса на активах, генерирующих стабильный денежный поток, несмотря на рост стоимости фондирования (см. ниже).

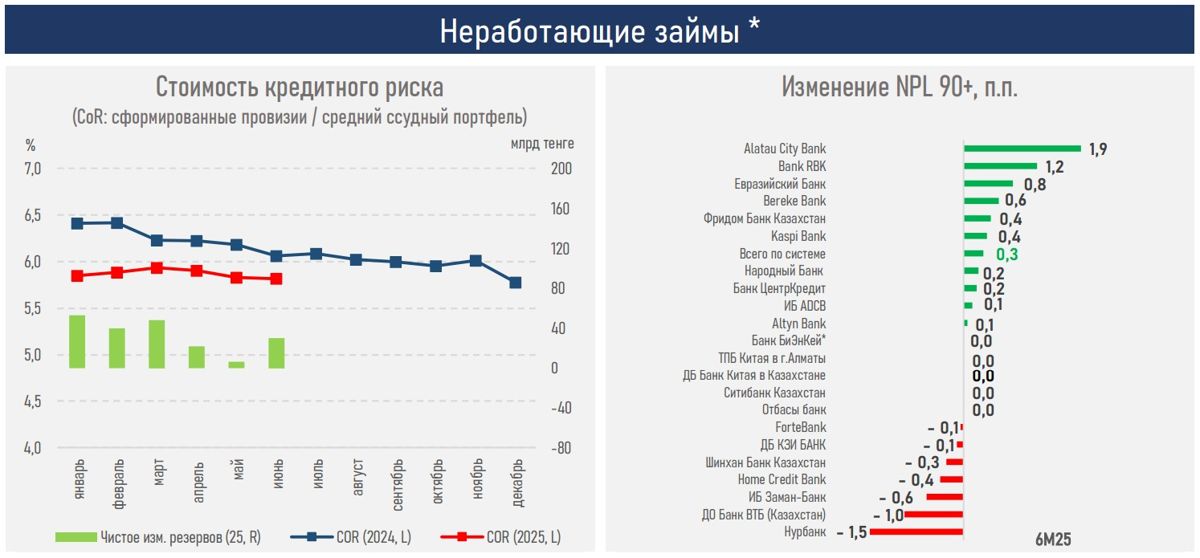

Несмотря на запрет на продажу проблемных долгов коллекторам, качество кредитного портфеля сохранялось на высоком уровне (NPL — 3,4%), а рост процентных доходов способствовал дальнейшему увеличению чистой прибыли (+19,2%) и укреплению капитализации банков (+5,1%).

Это обеспечивает формирование дополнительного запаса собственных средств, необходимых для расширения кредитования во втором полугодии и поддержания сбалансированного роста основного бизнеса.

Прибыльность сектора сопровождается ростом налоговых отчислений: выплаты по КПН выросли на 35,9%, со ₸187,2 млрд до 245,7 млрд, что составляет 12% от всех поступлений по КПН в республиканский бюджет. Дополнительный рост фискальной нагрузки негативно скажется на темпах капитализации и возможности поддерживать высокие темпы кредитования.

В первом полугодии 2025 года банковский сектор продемонстрировал устойчивую динамику роста, опираясь на активное кредитование как бизнеса, так и населения. При этом ссудные портфели банков росли опережающими темпами относительно совокупных активов, что указывает на поддержание фокуса на ключевом бизнесе. При этом сохранялось управляемое качество портфеля, что позволило банкам поддерживать высокий уровень процентных доходов и наращивать прибыль.

Финансовые результаты сектора во многом определялись увеличением доли процентных доходов от кредитного портфеля в общей структуре процентных поступлений, что отражает способность банков сохранять рентабельность даже при удорожании пассивов. Прибыльность сопровождалась укреплением капитала, что создает дополнительные возможности для финансирования кредитной активности. Во втором полугодии ожидается сохранение положительной динамики кредитования, хотя ее темпы могут быть более умеренными. На динамику кредитования окажет сдерживающее влияние комплекс факторов. В их числе вступление в силу с сентября новых требований по минимальным резервам, которые повысят издержки фондирования БВУ. Ужесточение макропруденциальной политики будет ограничивать возможности для роста отдельных сегментов.

Усиление волатильности курса нацвалюты осложнит планирование расходов и инвестиционных решений для бизнеса и населения, будет повышать неопределенность в оценке будущих денежных потоков. Рост налоговой нагрузки будет замедлять темпы капитализации и сдерживать потенциал расширения кредитных портфелей. Суммарное действие этих факторов способно замедлить темпы кредитной активности и поставить под угрозу достижение целевых ориентиров по наращиванию кредитования, обозначенных на государственном уровне в не менее 20%.