Казахстанская энергетика адаптируется к сумеркам

Для сохранения конкурентоспособности отечественной энергетической отрасли необходимы инвестиции

Два года назад форум Kazenergy в астанинском Дворце Независимости производил впечатление чего-то глобально значимого. Арабы в белоснежных одеяниях беседовали c экс-премьерами крупнейших европейских стран, бывшие генералы НАТО говорили о перспективах техасской нефти, казахстанские нефтяные «генералы» поднимали бокалы с шампанским за «большую нефть», наконец-то полившуюся из скважин Кашагана.

10-й форум Kazenergy: Казахстанской энергетике нужна подзарядка

Юбилейный форум Kazenergy, который пройдёт в Астане с 29 сентября по 1 октя... →

Но кашаганские трубы лопнули, техасская нефть обвалила рынок, главный партнёр по экономическому союзу попал под международные санкции, и всё это произошло практически одновременно. Неудивительно, что в нынешнем октябре форум Kazenergy уже не источал пафос больших денег и возможностей. Арабов и американцев заменили румыны и болгары – наступила эра потребителя. «Два года назад казалось, что сланцевая нефть может выжить только при $100 за баррель – сегодня есть информация, что она жизнеспособна даже при $35. Это даже немного пугающие цифры», – признаётся первый вице-министр энергетики Узакбай Карабалин. В 2013 он, будучи министром нефти и газа, презентовал на Kazenergy прогнозы, предполагавшие $150 за баррель после 2020.

Вице-председатель международной консалтинговой компании IHS Cambridge Energy Research Associates (IHS CERA) Дэниел Ергин, получивший в 1991 Пулитцеровскую премию за бестселлер «Добыча: Всемирная история борьбы за нефть, деньги и власть» (The Prize: The Epic Quest for Oil, Money, and Power) и презентовавший на нынешнем Kazenergy Национальный энергетический доклад (за авторством IHS), утверждает, что снижение стоимости сырьевых товаров началось ещё в 2011, нефть же долго избегала общей судьбы коммодитис лишь потому, что рост добычи в одних регионах уравновешивался снижением в других из-за политической нестабильности. «Между тем, рост добычи в США за последние несколько лет составил почти 5 млн баррелей в день, в 3 раза больше, чем вся нефтедобыча Казахстана», – отмечает эксперт.

Шёлковый «Нурлы жол»

Мессидж о том, что казахстанская программа «Нурлы жол» очень удачно вписывается в китайскую «Экономический пояс Шелкового пути», постепенно обретает статус аксиомы. Вот и на Kazenergy рекордное количество заседаний было посвящено казахстанско-китайским связям. Китайцы теперь для нашего нефтегаза не только покупатели сырья и инвесторы, но и источник новых технологий в добыче и переработке энергоносителей. На форуме был подписан документ, согласно которому инженерные академии КНР и РК будут проводить совместные исследования и форумы «по стратегической науке и технологической политике». Сейчас компании из Поднебесной активно участвуют в казмунайгазовской программе по увеличению нефтеотдачи старых месторождений; предполагается совместная работа по сланцевой нефти. Кроме того, Китай, кажется, единственный, кто продолжает сохранять интерес к масштабной геологоразведке, в том числе к нашему проекту «Евразия», разработанному два года назад с целью углубленного геологического исследования прикаспийской впадины, стоимостью $500 млн.

Казахстан ожидает роста цен на нефть в долгосрочной перспективе

Участники X Евразийского Форума KAZENERGY в долгосрочной перспективе ожидаю... →

Впрочем, Казахстан далеко не главное направление китайских энергетических интересов. Вице-президент и генеральный директор Petr China International Exploration & Development Люй Гунсюнь подчеркнул, что она занимает третью позицию в топ-50 крупнейших нефтегазовых компаний мира, имеет 91 проект в 35 странах и готова инвестировать в новые. Это хорошее время для покупок, считает он, полагая, что в следующем году цена на нефть будет не выше $50 за баррель, поскольку сланцевая обходится в $45. «Некоторые эксперты считают, что цена опустится ниже $30, но я в это не верю», – сказал он Forbes Kazakhstan.

По данным собеседника, ежегодная транспортировка по казахстанско-китайскому нефтепроводу, построенному в 2006, составляет около 10 млн тонн, но в последнее время 7 млн тонн из них составляет транзитная российская нефть.

Заместитель председателя правления по корпоративному центру АО «НК «КазМунайГаз» Данияр Берлибаев китайское направление считает стратегическим, но из нескольких: «Там есть свои плюсы. Во-первых, крупный покупатель, во-вторых, нет транзитных стран. Но существует и большой минус – один покупатель. Например, в Новороссийске говоришь: «Я привёз столько-то нефти» – и у тебя сразу появляется несколько предложений, выбираешь лучшее. А в Китае только PetroChina. Поэтому всегда надо договариваться заранее».

Остаётся добавить, что, согласно недавнему труду казахстанского Института экономических исследований, при нынешней структуре экономики цена нефти даже в $50 означает практически нулевой рост ВВП и рецессию в промышленности.

Трудный выбор

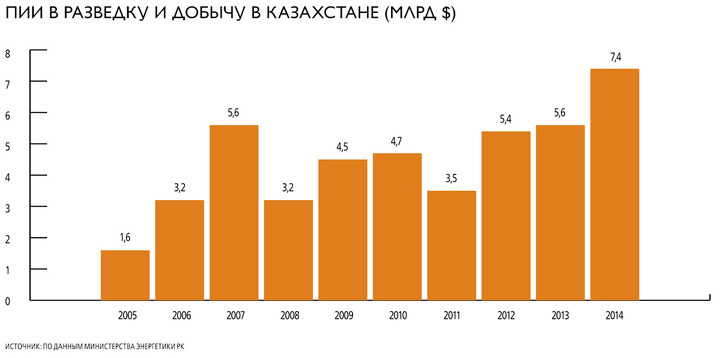

Министр энергетики Владимир Школьник утверждает, что разрабатывается пакет инвестиционных преференций в отрасли, который позволит привлечь иностранных инвесторов и достичь плато добычи в районе 100 млн тонн в год в долгосрочной перспективе. «Привлечение инвестиций – необходимое условие сохранения конкурентоспособности, и мы работаем над гармонизацией нашего законодательства со странами ОЭСР, а также над поиском и совершенствованием маршрутов доставки сырья», – говорит он. Пока же анализ IHS CERA показывает, что успехи Казахстана в повышении инвестиционной привлекательности весьма скромны – среди 10 выбранных для исследования стран мы обошли только Россию, отстав от Анголы и Бразилии и значительно от Норвегии, Индии и Алжира.

В среднесрочной перспективе драйверами роста будут крупные проекты – «Карачаганак», «Тенгиз», расширение которого должно увеличить добычу к 2021 до 38 млн тонн с нынешних 20 млн, и «Кашаган», ввод в строй которого теперь ожидается в конце 2016 (правда, S&P считает, что это произойдет не раньше 2018). Но до всего этого надо как-то дожить, приспособившись к почти трёхкратному падению цены. Традиционная нефтедобыча – отрасль инерционная, говорит председатель правления «КазМунайГаза» Сауат Мынбаев, резко сократить инвестиционную программу, а потом быстро нарастить ее в случае улучшения конъюнктуры невозможно. «Только по 2015 КМГ сократил объём инвестиций на 130 млрд тенге. Это значительная сумма для нас», – признаётся Мынбаев. Он утверждает, что уровень добычи пока не сокращён и программы компании строятся теперь, исходя из того, что «быстрого выхода из периода относительно низких цен не будет». По словам Берлибаева, план «С» КМГ предусматривает цену ниже $40 за баррель.

Тимур Кулибаев: Мы выйдем в Топ-10 производителей нефти

В среду, 30 сентября, на пресс-конференции X Евразийского форума KAZENERGY ... →

Балтабек Куандыков, возглавляющий геологоразведочный проект «Евразия», признается, что создание консорциума в нынешних условиях резко осложнилось, однако переговоры продолжаются, в частности с Goldman Sachs и Биллом Гейтсом. «Если мы перестанем искать новые месторождения, – говорит он, – можно ставить крест на будущем казахстанской нефти. Даже при $20 за баррель это надо делать. Рано или поздно цены начнут расти, потому что эра легкой нефти прошла». Похоже, последняя фраза становится символом веры казахстанских нефтяников – ее произносили все местные собеседники Forbes Kazakhstan.

Работы на так называемых проектах роста – Кашагане, Карачаганаке и Тенгизе – сокращаться не будут, поскольку на крупных месторождениях себестоимость всегда ниже. «Я разговаривал с коллегами – никто не уходит с Кашагана. Другие проекты будем смотреть. Думаю, высадку на новые участки, бурение на офшорах отложим, а вот на допразведку вокруг имеющихся месторождений деньги должны найтись», – надеется Берлибаев.

При урезании расходов приходится вести себя, по выражению Карабалина, «неклассически»: «Мы призываем нефтяные компании не увольнять работников и не снижать зарплату, хотя фонд оплаты труда занимает солидную долю в себестоимости. По сравнению с первым кварталом сокращение по отрасли составило 490 человек, или 0,04%, это очень хороший показатель». Неясно, впрочем, как долго добывающие компании смогут вносить лепту в социальную стабильность Казахстана. По прогнозу Ергина, глобальные расходы в нефтегазовом секторе с 2015 по 2019 уменьшатся примерно на $1,2 трлн, из которых на 50% – нефтесервис, на 50% – добыча.

По оценкам Forbes Kazakhstan, затраты РД КМГ на оплату труда в 2014 составляли примерно $14 за баррель. Берлибаев говорит, что средняя себестоимость барреля на предприятиях КМГ в октябре составляла около $66, а до девальвации была примерно на 20% выше, уточняя при этом, что речь идет о сумме «затраты плюс капиталовложения». В дочерних компаниях эта цифра разнится: в «Мангистаумунайгазе» составляла $48 за баррель, в «Эмбамунайгазе» – $42.

О предполагаемой себестоимости кашаганской нефти никто не говорит. Карабалин лишь категорически не согласен с предположением, что проект может вообще оказаться экономически несостоятельным: «Такие крупные, лет на 40 интенсивной добычи, проекты, как Кашаган, никогда не реализовывались в периоды стабильной цены. За это время происходили многократные - то вверх, то вниз - изменения». Действительно, разработка Тенгиза тоже была начата не в лучшие времена – в 1991, когда Brent стоил $17. К слову, нефть ТШО торгуется с премией к этому маркерному сорту (при себестоимости добычи $25 за баррель), в отличие от, например, каражанбасской (Brent минус $3).

НПЗ как страховка

Цены начнут расти через два-три года

Саймон Флауэрс, первый вице-президент по глобальной индустрии и корпоративным исследованиям Wood Mackenzie

Наблюдается существенное снижение инвестиций в добычу нефти. Мы считаем, что текущих инвестиций будет недостаточно для удовлетворения спроса на нефть в будущем. В следующие два-три года будет наблюдаться нехватка новых проектов, притом что низкие цены на нефть стимулируют повышение спроса. По нашим оценкам, в этом году рост спроса на нефть составит в районе 1,3 млн баррелей в день. А это значит, что в последующие два-три года спрос будет превышать предложение, что приведет к росту цен в 2017–2018.

Существует мнение, что рост спроса на нефть будет незначительным и запасы дешевой нефти велики. Но мы полагаем, что оно недооценивает фактор снижения инвестиций в отрасль. 80% новых капвложений неэкономичны при цене $65 за баррель.

Мы видим влияние сланцевой нефти на мировой рынок. Рост объёмов её производства в 2014 составил 1 млн баррелей в день, в 2015 – 0,6 млн. Однако добыча сланцевой нефти снижается с апреля текущего года, и в 2016 прогнозируется дальнейший спад. США удалось увеличить свои показатели производительности благодаря сокращению расходов до 20%. Однако мы не считаем, что произойдет некий «коллапс» в данной отрасли. Наоборот, в 2017–2018 увеличится доходность за счёт улучшения эффективности и восстановления цены на нефть. В связи с этим можно сделать прогноз, что в ближайшие 10 лет добыча и производство сланцевой нефти будут расти.

Нельзя забывать о других потенциальных факторах, влияющих на спрос. Природный газ неуклонно вытесняет дизельное топливо. К 2030 он займёт значительную долю на автотранспортном рынке. Если в 2015 глобальный спрос на него составит около 0,5% от общего спроса на нефть и газ, то к 2030 прогнозируется увеличение этой доли до 3%.

Ян Тейлор, председатель правления Vitol Group, утверждает, что в 2015 предложение увеличилось в среднем с 1,6 млн баррелей до 1,7 млн в день. Однако снижение цены нефти влияет и на цену нефтепродуктов, что увеличит потребление бензина в таких странах, как Индия, Китай, США. «Я думаю, медленно, но верно цена поможет сбалансировать уровень спроса», – говорит он.

В Казахстане тоже есть возможности увеличения спроса на нефть путём наращивания переработки. По словам председателя правления ТОО «Объединенная химическая компания» Асхата Омарова, нефтехимия является одним из самых быстрорастущих потребителей нефти. В мире она дает 1% ВВП, в Казахстане – 0,05%. При этом доля импорта нефтехимической продукции в страну превышает 65%. В связи с этим запуск на АНПЗ комплекса по производству ароматических углеводородов - в некотором смысле начало новой эры.

Сами НПЗ тоже значительно увеличат потребление сырья после завершения модернизации. Генеральный менеджер по проектам нефтепереработки и нефтехимии КМГ Галимжан Амантурлин утверждает, что Казахстан на 70% закрывает свои потребности по светлым нефтепродуктам, а после завершения модернизации будет закрывать и все 100% (текущие и прогнозные до 2025). Переработка нефти увеличится на 17,4%, до 17,5 млн тонн, производство высокооктанового бензина – на 71,5%, дизтоплива – на 16,5%, авиатоплива – в 2 раза. Общие затраты на проекты модернизации составят $5,6 млрд. «Недавно построенный НПЗ в Нижнекамске обошелся в $7,8 млрд, «Сокар» в Азербайджане строит НПЗ на 7 млн тонн переработки за $8 млрд. Так что наши затраты более чем оптимальные», – отмечает Амантурлин.

Зачем же тогда стране четвёртый НПЗ, о котором говорят последние годы? «В 2025 жизнь не кончается, надо думать о дальнейшем. Нам поручили разработать предТЭО и провести масштабное маркетинговое исследование для разработки конфигурации будущего завода: обеспеченность сырьём, мощность, место расположения, потребность в нефтепродуктах по ассортименту и регионам», – объясняет Амантурлин. При этом НПЗ, по его словам, не приносят прибыли материнской компании. «Нефтепереработкой занимаются лишь потому, что нефть в бензобак залить нельзя, – говорит он. – Так что работаем только на окупаемость. Да и для глобальных компаний собственная переработка – в основном страховка на такой случай, как сейчас. В остальное время её убытки покрываются за счёт продажи сырой нефти».

Национальный энергетический доклад прогнозирует рост цен в 2016 в среднем до $63 за баррель, к 2020 – до $80. Совокупный объём добычи сырой нефти в Казахстане вырастет с 80,8 млн тонн (1,7 млн баррелей в сутки) в 2014 до 95,4 млн тонн (2 млн баррелей в сутки) в 2020. Между тем, в 2015 она снизится до 79,5 млн тонн, а в 2016 – до 77 млн тонн.

Подписывайтесь на нашу страницу в Facebook