Вероятность снижения ставок ФРС сразу на полпроцента уже оценивается в 46,2%

Нефтяные котировки растут на фоне эскалации напряжённости в Персидском заливе

Свой ежедневный обзор рынков и бирж представляет аналитический центр Ассоциации финансистов Казахстана

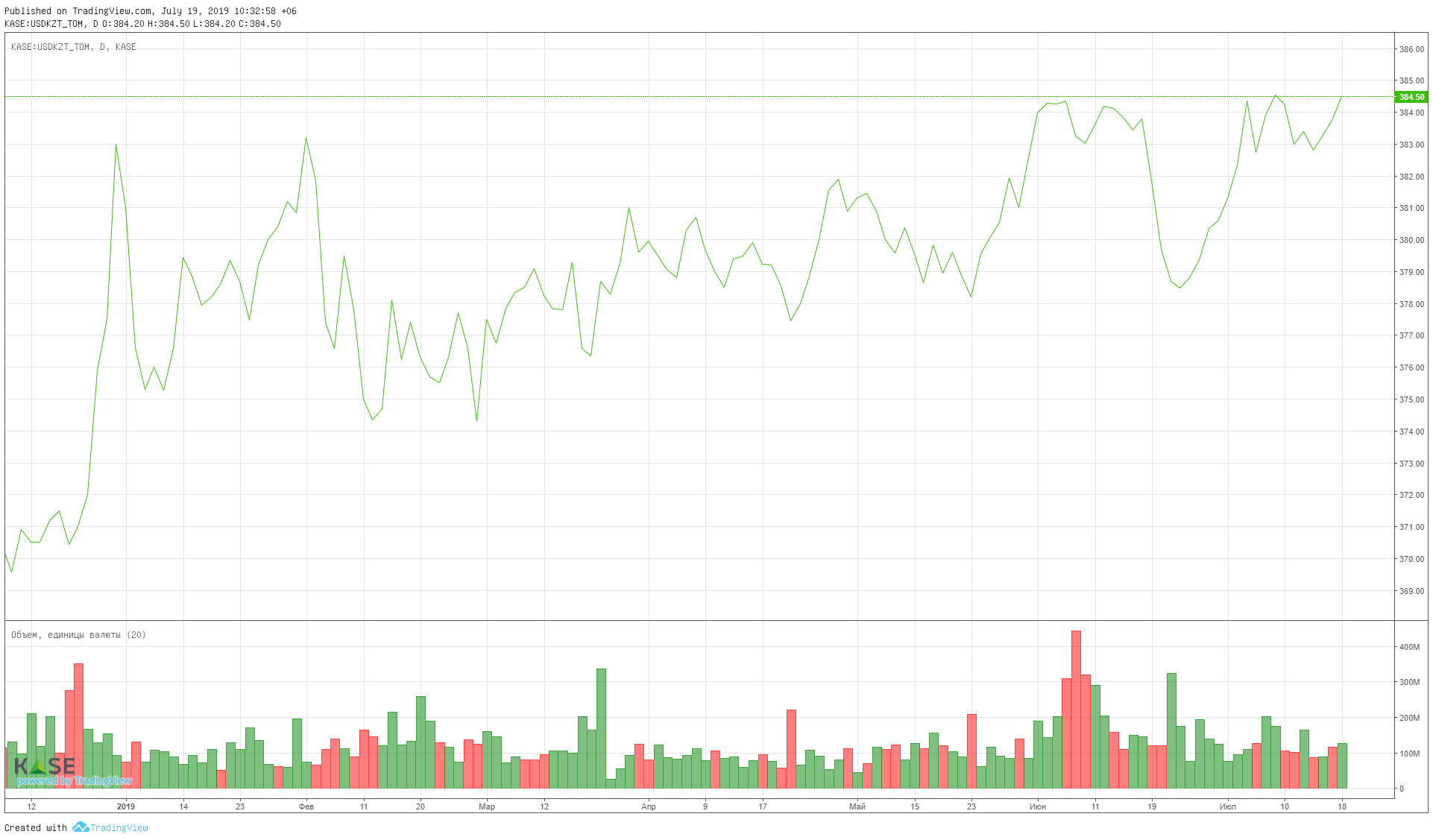

По итогам вчерашних торгов на KASE стоимость доллара США выросла на 41 тиын, до 384,40 тенге за доллар. При этом объём торгов был в пределах привычного уровня – 127,8 млн долларов США. Между тем стоимость российского рубля выросла на 1 тиын, до 6,11 тенге за рубль. Отметим, что к моменту закрытия торгов на KASE доллар США на Московской бирже также дорожал на 0,1%.

На текущий момент (10:28 ALA) курс по паре USDKZT составляет 384,90 тенге за доллар, что на 50 тиынов выше уровня средневзвешенного значения предыдущих торгов.

Курс USDKZT

Источник: KASE

Ставки на казахстанском денежном рынке незначительно выросли в четверг. Так, MM Index поднялся до нижней границы базовой ставки Нацбанка – 8,0% годовых (+4 б.п.). Доходность операций репо овернайт выросла на один базисный пункт, до 8,04% годовых при объёме торгов в 236,2 млрд тенге, тогда как операции своп со сроком на один день подорожали на 16 б.п. до 7,31% годовых (14,2 млрд тенге).

Ассоциация миноритариев: Создание ЕНПФ было фундаментальной ошибкой

В Казахстане не так давно появилась Ассоциация миноритарных акционеров (QAM... →

В то же время спрос на недельные депозиты в НБРК заметно снизился в сравнении со средой, что привело к снижению объёма привлечённых депозитов с 131,0 млрд тенге, до 51,6 млрд тенге. При этом средневзвешенная доходность увеличилась с 9,03%, до 9,08% годовых. Открытая позиция по операциям Нацбанка продолжает оставаться вблизи 4,2 трлн тенге нетто-задолженности перед рынком.

Казахстанский фондовый рынок оказался под значительным давлением на вчерашних торгах. Так, индекс KASE снизился на 1,28%, до 2 251,52 пункта. При этом в составе индекса подорожали лишь бумаги АО «Народный банк Казахстана» (+0,54%). Максимальное снижение из числа бумаг, включённых в представительский список, продемонстрировали долевые бумаги АО «КазТрансОйл» (-3,79%), Kcell (-2,83%) и KAZ Minerals (-2,35%). При этом отметим, что объём торгов долевыми бумагами KAZ Minerals был рекордным – 5,0 млрд тенге. Напомним, что ранее стало известно о том, что компания China Nonferrous Metal Industry’s Foreign Engineering and Construction Company Ltd («NFC») купила долю в размере 19,4% в медном проекте Коксай у KAZ Minerals.

Мягкая риторика представителей ФРС создаёт давление на американскую валюту. Индекс доллара США вчера снизился на 0,44%, до 96,79 пункта. Одним из катализаторов подобной динамики стали комментарии главы ФРБ Нью-Йорка Джона Уильямса, который заявил, что лучше принять превентивные меры по ставкам, чем иметь дело с низкими ставками и слабой инфляцией. Дополнительно следует отметить выступление вице-президента ФРС Ричарда Клариды, который также отметил усиление дезинфляционного давления и повышение неопределённости, а также говорил о превентивных мерах в монетарной политике. Указанные комментарии значительно повысили вероятность снижения ставок ФРС по итогам заседания 31 июля. По оценке CMEGroup вероятность подобного сценария оценивается в 46,2%, тогда как вероятность снижения ставки на 25 б.п. оценивается в 53,8%. Повышение вероятности более агрессивного снижения ставок ФРС также поспособствовало снижению доходности гособлигаций США. Так, доходность 10-летних трежерис вчера снизилась на 2 б.п., до 2,03% годовых.

Вероятность изменения ставок ФРС:

Источник: CMEGroup

На фоне вышеуказанных событий индустриальный индекс Dow Jones вчера вырос на 0,01%, более широкий индекс S&P поднялся на 0,36%, а высокотехнологичный Nasdaq увеличился на 0,19%. Отметим, что большую часть вчерашнего дня на фондовом рынке США преобладали негативные настроения на фоне неоднозначных торговых переговоров между США и Китаем, а также разочаровывающих квартальных данных от Netflix. Отметим, что стриминговая компания в среду отчиталась о том, что во втором квартале 2019 года число новых подписчиков составило 2,7 млн, тогда как ожидалось, что цифра превысит отметку 5 млн. По итогам вчерашних торгов акции Netflix Inc подешевели на 10,3%.

МВФ предупреждает о замедлении мировой торговли в результате торговых споров

Введённые в рамках торговой войны пошлины могут стоить мировой экономике 0,... →

Нефтяные котировки продолжили негативную динамику в ходе вчерашних торгов. Стоимость эталонной нефти марки Brent вчера снизилась на 1,74%, до 62,55 доллара США за баррель. Одной из причин снижения цен на нефть послужил пересмотр прогноза роста мирового спроса на нефть в 2019 году от IEA. Из последнего прогноза компании следует, что спрос на нефть в текущем году вырастет на 1,1 млн баррелей. Отметим, что в конце прошлого года прогнозировался рост на 1,5 млн баррелей в сутки, но прогноз в июне были пересмотрен с понижением до 1,2 млн баррелей. Причиной пересмотру служат замедление роста мировой экономики и торговые споры между Вашингтоном и Пекином. Однако отметим, что к данному моменту стоимость барреля нефти Brent растёт на 1,04% и находится на уровне 63,20 доллара США. Поддержку котировкам оказывает возросшая напряжённость на Ближнем Востоке. Так, иранский Корпус стражей исламской революции заявил о задержании в Персидском заливе иностранного танкера и 12 членов его экипажа. Кроме того, президент США Дональд Трамп заявил, что корабль ВМС США сбил иранский беспилотник в Ормузском проливе. Однако глава МИД Ирана Джавад Зариф сообщил, что не располагает подобной информацией.

Несмотря на снижение нефти, российский рубль в четверг продемонстрировал некоторое укрепление. По итогам торгов средневзвешенный курс по паре USDRUB снизился на 0,20% и закрылся на отметке 62,81 рубля за доллар. Приближение пика июльского налогового периода в РФ поддерживает российскую валюту. На стороне рубля также выступают умеренно высокие реальные процентные ставки и риторика руководителей Федрезерва о скором снижении ставок, в то время как давление оказывают валютные интервенции Банка России и конвертация получаемых нерезидентами рублёвых дивидендов в валюту. Напомним, российский фискальный период стартовал в понедельник, а его пик, включая уплату НДПИ, приходится на 25 июля, а 29 июля пройдёт уплата налога на прибыль.

События в Казахстане:

- Казахстан: заключительное заявление по итогам визита сотрудников МВФ.

- АБР улучшил прогноз по росту ВВП Казахстана.

- Будут ли закрываться банки Казахстана после тотальной проверки регулятора.

- Ассоциация миноритариев: создание ЕНПФ было фундаментальной ошибкой.

- О выявленных нарушениях за второй квартал 2019 года в действиях микрофинансовых организации по итогам рассмотрения обращений потребителей услуг микрофинансовых организации.

- О выявленных во втором квартале 2019 года в действиях страховых организаций нарушениях по итогам рассмотрения обращений потребителей финансовых услуг.

Корпоративные события:

- Европейский банк реконструкции и развития привлёк на KASE через подписку 60,0 млрд тенге, разместив восьмилетние международные облигации XS2027948582 (EBRDK180727) с маржой к полугодовому купону 0,5%.

- АО "Банк "Bank RBK" сообщило о присвоении ему агентством Moody's Investors Service рейтинговых оценок, прогноз "Стабильный".

- АО "Ипотечная организация "Казахстанская Ипотечная Компания" привлекло на KASE 18 июля 10,8 млрд тенге, разместив облигации KZ2C00003333 (KZIKb27) под 10,27% годовых.

- Изменен состав совета директоров АО "Кселл".

- Совет директоров АО "Фонд национального благосостояния "Самрук-Қазына" утвердил годовой отчёт компании за 2018 год.

- АО "Оптово-розничное предприятие торговли" привлекло на KASE 18 июля 900 млн тенге, разместив семилетние облигации KZ2C00004539 (ORPTb1) под 10,50% годовых.

Международные события:

- Трамп хочет ослабить доллар, провоцируя ожидания валютных интервенций.

- Встреча Путина и Лукашенко: программа интеграции появится к концу года?

- МЭА понизило прогноз роста спроса на нефть в мире в 2019 году из-за замедления экономики.

- В конгресс США внесли проект новых санкций против России.

- НБУ предполагает, что Украина могла бы получить от МВФ в 4 кв $2 млрд.

- Иран задержал иностранный нефтяной танкер в Персидском заливе.

- Квартальная прибыль Morgan Stanley упала на 10%.

Подписывайтесь на нашу страницу в Facebook