Цена нефти Brent поднялась до отметки $43 за баррель

Тенге и рубль демонстрируют рост вслед за котировками нефти

Свой ежедневный обзор рынков и бирж представляет аналитический центр Ассоциации финансистов Казахстана

Валютный рынок

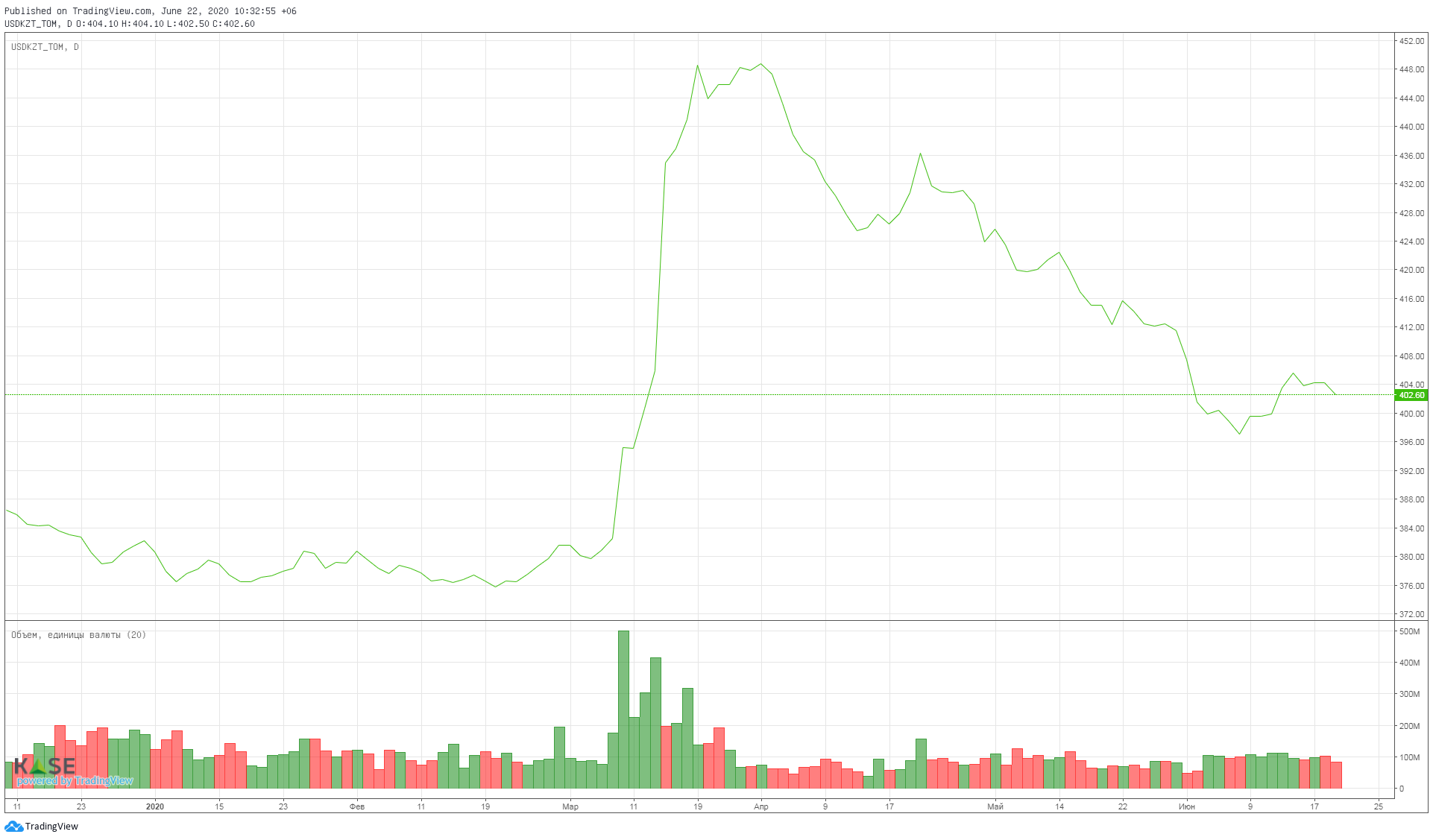

Нацвалюта открыла текущую неделю ревальвационной динамикой к доллару США на фоне позитивных сигналов с рынка углеводородов. По итогам биржевых торгов понедельника курс по паре USDKZT снизился до отметки 402,71 тенге за доллар (-0,89 тенге). При этом отмечалось некоторое снижение торговой активности – совокупный объём торгов составил $69,0 млн (-$1,4 млн). Потенциал для дальнейшего умеренного укрепления сохраняется при стабильности внешних и внутренних условий.

Курс USDKZT

Источник: KASE

Денежный рынок

На фоне укрепления нацвалюты и сохраняющегося структурного профицита ликвидности ставки казахстанского денежного рынка показали понижательную динамику. Так, доходность сделок по свопам уменьшилась до 9,15% годовых (-47 б.п.), в то время как доходность по операциям репо составила 9,14% годовых (-63 б.п.). В понедельник НБРК разместил довольно большой объём месячных нот на сумму 234,5 млрд тенге против 201,2 млрд тенге на прошлой неделе. При этом доходность 28-дневных нот не изменилась и по-прежнему составляет 9,40% годовых. Отмечаем, совокупный объём нот в обращении удерживается у отметки 3,2 трлн тенге.

Открытая позиция по операциям НБРК

Источник: НБРК

Фондовый рынок

Казахстанский фондовый рынок открыл текущую неделю нейтральной динамикой. По итогам дня индекс KASE закрылся на уровне 2 337,7 пункта (-0,03%). При этом хуже рынка завершили торги акции Казахтелекома (-1,3%) и Казатомпрома (-0,9%), тогда как в зеленой зоне оказались Kcell (+0,6%). Народного банка (+0,6%) и KAZ Minerals (+0,6%). Из предстоящих событий на фондовом рынке отметим, что 26 июня на KASE состоятся специализированные торги по размещению 3,0 млн облигаций КазАгроФинанса.

Мировой рынок

Несмотря на сохраняющиеся риски второй волны заражения COVID-19, мировые фондовые рынки продолжили умеренную восходящую динамику после мартовского рекордного падения. В частности, ключевые американские биржи по итогам понедельника прибавили 0,6-1,1%. При этом индекс высокотехнологичных компаний NASDAQ побил в понедельник очередной рекорд, достигнув отметки 10 056,5 пункта (+1,1%). Рост индекса в том числе поддержали и котировки акций Apple, которые на закрытии поднялись на 2,6%. Инвесторы позитивно отреагировали на презентацию технологическим гигантом обновленной операционной системой iOS 14, а также обновления для планшетов iPad, наушников AirPods и умных часов Apple Watch.

Между тем противоречивые заявления чиновников Белого дома по торговому соглашению с Китаем немного насторожили рынок. Так, советник президента США по торговле Питер Наварро заявил, что Дональд Трамп решил расторгнуть торговую сделку с Китаем. Однако немного позже президент США Дональд Трамп опроверг эти сообщения, а затем и сам советник по торговле. На фоне сохраняющейся неопределённости по второй волне пандемии COVID-19 и неоднозначных заявлениях Белого дома в понедельник некоторые защитные активы продемонстрировали рост вместе с рисковыми. В частности, котировки золота прибавили 0,27%, до отметки $1 767 за унцию.

Нефть

Цены на нефть Brent с поставкой в августе в понедельник выросли на 1,82%, до отметки $43,0 за баррель. Помимо надежд на скорое восстановление спроса ввиду снятия ограничительных мер, поддержку котировкам оказывает продолжающееся падение нефтяных буровых установок в США, а также оптимизм вокруг сокращения добычи сырья ОПЕК+. Отметим, что число буровых установок снизилось на 3 единицы, до 189, самого низкого количества с июня 2009 года. Между тем, по сообщениям СМИ, все страны ОПЕК+, не исполнившие в мае свои обязательства по сокращению нефтедобычи, представили графики компенсаций своих «недосдач» в течение последующих месяцев.

Российский рубль

На фоне роста котировок нефти по итогам вчерашних торгов на Московской бирже курс USDRUB снизился на 0,5%, до 69,1 рубля за доллар. На стороне рубля также выступают локальные продажи валюты ЦБР в рамках бюджетного правила, в то время как экспортеры наращивают предложение валюты для уплаты налоговых и дивидендных выплат. Между тем Минфин РФ проведет сегодня два аукциона по размещению гособлигаций. Рынку будут предложены ОФЗ с датой погашения в 2027 и 2035 годах. Вчера на рынке рублевого госдолга отмечалось снижение спроса после позитивной пятничной динамики. Доходность 10-летних гособлигаций выросла на 7 б.п., до 5,65% годовых.

События в Казахстане:

- 85% экономического роста в Казахстане обеспечено развитием несырьевых отраслей - Аскар Мамин.

- Нацбанк объяснил, почему не может понизить базовую ставку.

- Трудоустройство жителей Туркестанской области обойдется почти в 100 млрд тенге.

- Какие депозиты самые популярные у казахстанцев.

- В Минфине Казахстана ответили на обвинения Кыргызстана.

- Предприниматели смогут обжаловать решения госорганов.

- Размеры пособий для многодетных семей изменятся в Казахстане

- Нацбанк исключает годовые ноты, для «перетока» банковской ликвидности в ценные бумаги Минфина.

Корпоративные события:

- АО "ForteBank" сообщило о подтверждении агентством Standard & Poor's рейтинговых оценок банка, прогноз "Стабильный".

- Казахтелеком против миноритария: почему суд дважды принял сторону компании.

Международные события:

- Трамп готов встретиться с Мадуро для переговоров о его уходе.

- Второй волны коронавируса в США нет – Кудлоу.

- Глава Банка Англии предложил пересмотреть сроки сворачивания QE.

- Масштабная скупка облигаций ЕЦБ не должна стать "безграничной" - член руководства.

- Переговоры по разоружению между РФ и США не дали результатов.

- Трамп остановил выдачу рабочих виз в США.