Глазами клиента: как казахстанцы выбирают банк

Команда Baker Tilly анализирует нефинансовые факторы, характеризующие казахстанские банки. Исследование было проведено в рамках подготовки недавно опубликованного рейтинга банков Казахстана.

По данным официальных источников

Первая часть анализа основана на данных официальных сайтов банков, а также приложения 2GIS (в части отделений и банкоматов) на май 2023 года. Мы рассмотрели территориальную представленность, ставки по продуктам для физических лиц, ставки по продуктам юридических лиц, а также провели небольшое исследование-опрос, чтобы определить, как пользователи относятся к своим банкам, как выбирают их и по каким параметрам хотели бы видеть улучшения.

Как и годом ранее, по территориальному охвату (покрытие городов, количество отделений и банкоматов) лидировал Народный банк, за ним идет Kaspi Bank, далее по разным параметрам лидеры разделились: по количеству отделений третьим был Евразийский банк, по количеству банкоматов – Jusan Bank.

Правление Bereke Bank получило 2,84 млрд тенге за 2022 год

В «новой» и «старой» истории банка в 2022 году его правление включало десят... →

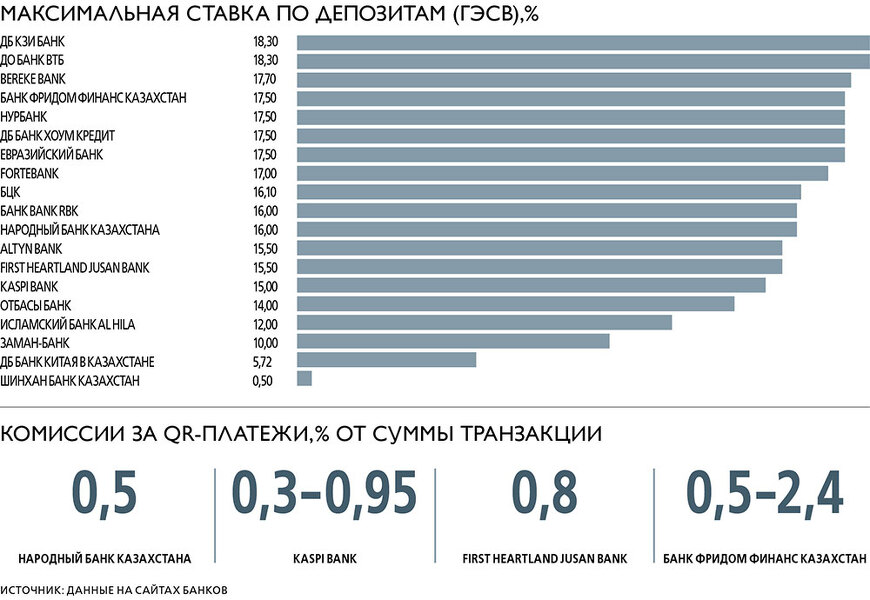

За 2022 год ставка рефинансирования повысилась с 10,25 до 16,75%, потянув за собой ставки доходности по кредитам и депозитам. При этом в отдельных банках наблюдаются явления, не укладывающиеся в общую картину по системе, что поднимает вопрос, насколько устойчивы банки, предлагающие такие ставки, а также не являются ли такие условия, обозначенные на сайте, исключительно инструментом маркетинга.

В целом медиана максимальных ставок по депозитам физических лиц по системе сложилась на уровне 16,05%, если рассматривать информацию на официальных сайтах БВУ. Максимальные ставки на дату анализа предлагают ДО ВТБ и КЗИ банк со ставкой 18,3%, за ними идет Bereke Bank (17,7%).

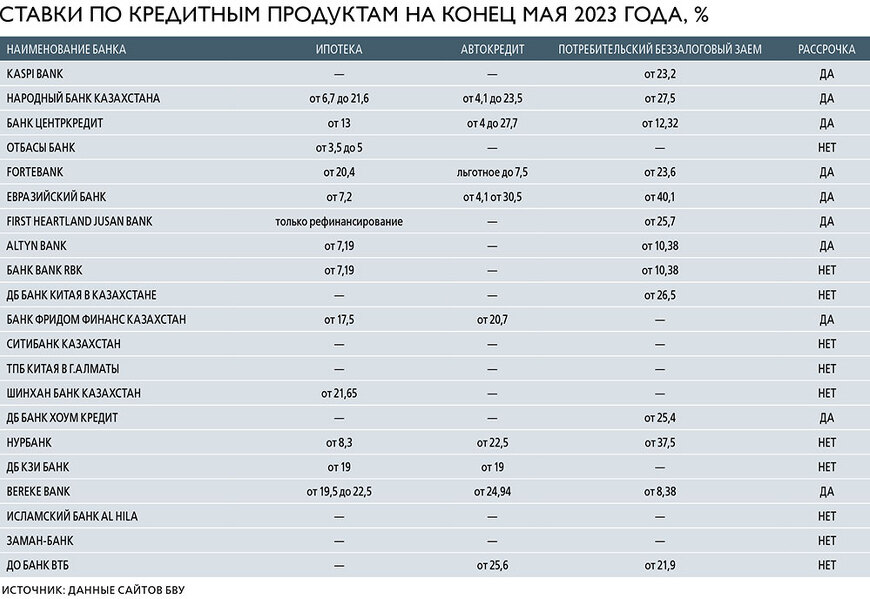

Медиана минимальных ставок по беззалоговым потребительским кредитам на дату анализа сложилась на уровне 25,4%. При этом, согласно официальной информации на сайте, Bereke Bank предлагал минимальные ставки по беззалоговым потребительским займам – от 8,38% ГЭСВ. Возникает вопрос, за счет чего финансируются такие ставки при депозитах в 17,7% и ставке рефинансирования 16,75%. Возможно, за счет портфелей других направлений, поскольку потребительские займы в портфеле Bereke Bank составляли около 17% от объема выданных кредитов, однако, вероятнее всего, это маркетинговая история на краткосрочную перспективу, поскольку в долгосрочной перспективе ее устойчивость вызывает сомнения. Также ставка по беззалоговому потребительскому кредиту существенно ниже ставки рефинансирования, согласно информации официального сайта Bank RBK (от 10,38% ГЭСВ).

С точки зрения технологического развития следует отметить, что большинство розничных банков внедрило функцию перевода P2P по номеру телефона, а также открывают депозиты и выдают займы без визита в банк. При этом возможность платежей через QR имеется для клиентов шести банков: Kaspi, Народный, Jusan и присоединившиеся к ним в последний год Bank RBK, Home Credit и Freedom Bank. Конкуренция за этот рынок усилилась, нам удалось найти информацию о стоимости QR-платежей на сайтах четырех банков, данные сведены в таблицу.

Условия по овердрафтам отличаются разнообразием подходов к лимитам в зависимости от банка. Номинальные ставки находятся в диапазоне от 19,2% годовых (Freedom Bank) до 39,9% (Jusan). При этом лимиты и ставки чаще всего устанавливаются индивидуально, в зависимости от оборота по счету. Максимальный лимит, согласно информации на официальных сайтах банков, предлагает Jusan – 100 млн тенге, или до 50% оборота по счету. Freedom Bank предлагает овердрафт до 50 млн тенге на 30 дней под 0% с комиссией за транш в размере 1,6% (эквивалентно 19,2% годовых). Сроки также варьируются от 30 дней до 12 месяцев.

Лидером с позиции диверсификации портфеля предлагаемых услуг по-прежнему остается Народный банк, представленный широкой линейкой продуктов B2C и B2B, развивающий нефинансовые продукты, а также имеющий собственную брокерскую компанию. Также наблюдается интерес к диверсификации продуктового предложения и со стороны других банковских групп, в частности группа Freedom очень активно растет, в том числе за счет сделок M&A – происходит усиление страхового блока и нефинансовых продуктов, дальнейшее развитие лидирующего брокерского направления, Forte и Jusan развивают нефинансовые продукты, БЦК усиливает позиции в рознице и работе с МСБ.

Предпочтения потребителей

По итогам второй части нашего исследования, включавшей в себя опрос физических лиц, было опрошено более 200 человек, преимущественно в Алматы (76% выборки), Астане (8,33%), а также в других городах Казахстана. В опросе приняли участие респонденты из 19 городов страны. Из них 48% – мужчины, 52% – женщины, 72% – наемные сотрудники, 29% в возрасте 20–29 лет, 51% – 30–39 лет, 13% – 40–49 лет. Респонденты заняты преимущественно в сферах консалтинга, строительства, небанковских финансов, информации и связи, торговли, горнодобывающей промышленности и др. При этом ни одна из перечисленных сфер, кроме «прочего», не заняла более 17% выборки. Результаты опроса были очищены от ответов сотрудников банков (девять ответов) с целью устранения возможного фактора необъективности. Большинство респондентов (более 37%) пользовались услугами более трех банков, респондентов, которые пользовались услугами одного банка, – 12%. Лидерами по упоминаемости стали Kaspi (96%), Народный (71%) и БЦК (29%).

Рубль падает. Последует ли тенге за ним?

Эксперты считают, что казахстанская нацвалюта пойдет своим путем, но тоже —... →

Далее мы задали вопрос, в каком банке у опрошенных находится зарплатный проект и какой банк для них является «основным» – с наиболее часто используемыми продуктами. Тройка лидеров по количеству пользователей зарплатного проекта среди респондентов выглядела следующим образом: Kaspi (33%), Народный (28%), Евразийский (14%). При этом своим основным банком 77% выборки назвали Kaspi, 10% – Hародный и 4% – БЦК. Данная картина показывает, что зарплатный проект не является определяющим фактором для людей в выборе основного банка, они готовы платить комиссии при выводе средств на свой основной банк.

Интересно, что на вопросы о том, каковы основные преимущества основного банка и что улучшили бы пользователи в своем зарплатном банке, респонденты давали достаточно разные ответы. Единственным совпавшим фактором в топ-3 явилось удобство мобильного приложения. Также среди значимых преимуществ основного банка, несмотря на 78% безналичного оборота по картам физических лиц в Казахстане, 63% опрошенных упомянуло большое количество банкоматов. В ответе на вопрос: «Что бы вы улучшили в своем зарплатном банке?» – 45% упомянуло программу лояльности, при этом в рейтинге преимуществ основного банка (для понимания причин, почему люди пользуются им, а не зарплатным банком) – программа лояльности в топ-3 не вошла. В случае подтверждения этого явления на более крупной выборке можно было бы говорить о том, что улучшение UI/UX-приложений и инфраструктуры больше влияет на фактический выбор основного банка, чем кешбэки, бонусы и прочие условия по лояльности.

При этом следует отметить, что лояльность в обеих формах вопроса набрала практически одинаковый процент упоминаемости, что говорит о том, что данный фактор остается важным для 44–45% респондентов. На вопрос, в какой банк пользователи обратились бы за кредитом, если бы сейчас не пользовались никакими банковскими продуктами, 56% назвало Kaspi, 39% – Народный и по 15% – БЦК и Forte. По шкале от 1 до 5 опрошенные пользователи высоко оценили услуги Kaspi (4,57), Forte (4,55), Home Credit (4,5).

Последняя часть нашего опроса была связана с использованием нефинансовых продуктов банков. К данным продуктам мы отнесли банковские маркетплейсы, а также другие дополнительные сервисы банков. В ответе на этот вопрос можно было указать несколько вариантов, поскольку задача была понять, насколько респонденты знакомы со всеми перечисленными видами услуг. 91% респондентов сообщили, что пользовались услугами банковских маркетплейсов, 75% приобретали билеты на культурно-массовые мероприятия (ticketon.kz, kino.kz), 61% приобретали авиа- и ж/д билеты через банковские сервисы. С точки зрения банков, чьими нефинансовыми продуктами пользовались респонденты (здесь также можно было выбрать несколько вариантов), 88% пользовалось продуктами Kaspi, 20% – Народного, 12% – Freedom Bank, 4% – Forte, 3% – Jusan. Таким образом, можно сделать вывод, что на решения пользователей при выборе основного банка влияет множество факторов, в том числе достаточно активно используемые нефинансовые продукты, что говорит о том, что тренд банковского сектора на развитие экосистем и повышение удобства приложений сохранится в ближайшем будущем.

Также с учетом усиления мирового тренда на консолидацию банков M&A активность банковского сектора сохранится и в Казахстане. Имеются тенденции к упрочнению позиций «активных банков» для завоевания новых рынков. При этом клиентоориентированность, лояльность и диверсифицированный набор услуг и сервисов являются залогом успеха банков, в то время как на рынке классических продуктов всё выше конкуренция и всё ниже маржинальная доходность. Тенденции усилятся с приходом технологических компаний и последними изменениями в законодательстве, упрощающими выход на банковский рынок МФО.

Не только в Казахстане, но и по всему миру наблюдается интересный тренд роста активности компаний за пределами своих традиционных секторов: банки двигаются в торговлю и нефинансовые продукты, телекоммуникационные компании – в банкинг, торговые же компании смотрят на производство, одновременно стараясь на своем поле совместить те и другие преимущества. Немалое значение для такого рода развития приобретает успешная работа по изучению новых рынков, ведению слияний и поглощений, а также последующая интеграция приобретенных активов.