Казахстанский фондовый рынок растёт, но с дивидендами не всё гладко

2023 год во многом оправдал ожидания инвесторов. Мировая экономика потихоньку адаптировалась к шокам, что стало позитивным фактором в восстановлении рынков. Банковская паника в США в марте не переросла в полномасштабный кризис, но спровоцировала перераспределение средств от мелких и средних банков к крупным игрокам, частично деньги, спасаясь, пошли работать на фондовый рынок.

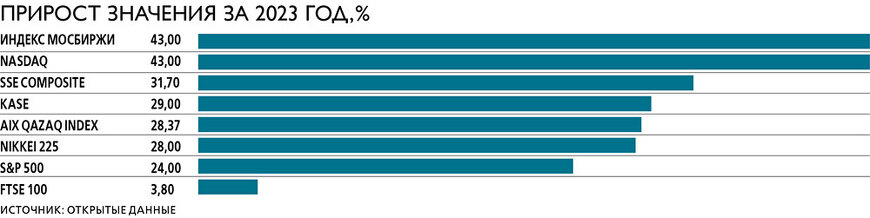

Но главное значение для рынков имело снижение инфляции и процентных ставок. Согласно данным МВФ, глобальная инфляция снизилась с 8,8% в 2022 году до 6,6% в 2023-м. И хотя регуляторы сохраняли осторожность, к примеру ФРС держала ставку на уровне 5,25–5,5% годовых, а Европейский центральный банк оставил без изменений базовую процентную ставку в 4,5%, инвесторы сделали ставку на смягчение монетарной политики центробанками и разогнали акции технологического, коммуникационного и потребительского секторов. Основной рост был сконцентрирован в бумагах высоко капитализированных компаний. Разогнанный хайп вокруг искусственного интеллекта вызвал новый всплеск интереса к технологическим компаниям. Индекс Nasdaq вырос на 43%, показав второй по интенсивности рост за последние 25 лет после роста на 40–44% в 2009 и 2020 годах. Японский Nikkei 225 показал максимальный рост за десятилетие. Уверенность в снижении ставок в 2024 году вызвала также ралли на рынке облигаций – инвесторы стремились успеть заработать на текущих доходностях.

Торги выросли на обеих биржах

Казахстанский рынок буквально зеркалил мировые тренды. Нормализация денежно-кредитных условий на фоне снижения инфляционного давления в стране и у большинства торговых партнеров позволила Нацбанку снизить базовую ставку на 100 базисных пунктов, до 15,75%. Рыночный консенсус, возникший в конце 2023-го, полагает дальнейшее снижение базовой ставки в начале 2024 года. Наряду с ростом инвестиций и государственных расходов, а также с высокими ценами на энергоресурсы смягчение монетарных условий поддержало экономический рост, ВВП страны ускорился до 5,1%. В 2022 году, напомним, ВВП вырос на 3,2%. Валютный рынок оставался сбалансированным с точки зрения спроса и предложения, если, конечно, не брать во внимание одномоментные и слабо объяснимые «скачки» тенге. Средний курс тенге к доллару в 2023-м укрепился до 456 с 460 в 2022-м.

Почему британская BAE Systems сократила свою долю в «Эйр Астане»

И собирается ли компания выходить из состава акционеров казахстанского пере... →

В этих условиях казахстанский рынок акций чувствовал себя достаточно уверенно. Объем торгов акциями в Астане на бирже AIX показал свой лучший результат в $130 млн, увеличившись почти в два раза по сравнению с 2022 годом. Биржевой индекс AIX Qazaq Index (ценные бумаги десяти компаний, осуществляющих бизнес в Казахстане) за 2023 год вырос с 948,36 до 1217,38 пункта, показав рост в 28,37% (в 2022-м был спад на 15%).

Капитализация рынка акций на KASE выросла на 26,4%, до 26,7 трлн тенге, несмотря на сокращение в торговых списках количества акций и эмитентов. Импульс добавила прежде всего активность инвесторов на вторичном рынке. Объемы среднедневных торгов увеличились в 1,7 раза, а среднедневное количество сделок – в два раза, но стал меньше средний объем одной сделки. Изменение структуры сделок – следствие ребалансировки участников торгов. Доля «физиков» на вторичном рынке оставалась выше 40%, однако в покупках значительно активизировались банки и нерезиденты.

Первичное размещение акций проходило на небольших объемах. В отличие от 2022-го с объемом IPO в 138,4 млрд тенге (драйвером стало размещение акций «КазМунайГаза» на 137,5 млрд тенге), в 2023-м прошли три размещения на 32,5 млрд тенге. Наиболее крупным стало SPO KEGOC, спрос при подписке превысил предложение в 1,5 раза. Эмитент доразместил акций на 18,7 млрд тенге и увеличил их долю в свободном обращении с 2,7 до 8,1% (без учета бумаг в портфеле ЕНПФ). Розничные инвесторы получили 67% размещаемых акций, институциональные инвесторы – 23,4%, инвесторы-нерезиденты – 1%. В совокупности за 2023 год объем торгов акциями на первичном и вторичном рынках составил 314 млрд тенге и вырос относительно аналогичного показателя 2022 года в 2,9 раза, или на 172,7 млрд тенге.

Дивиденды как драйвер рынка

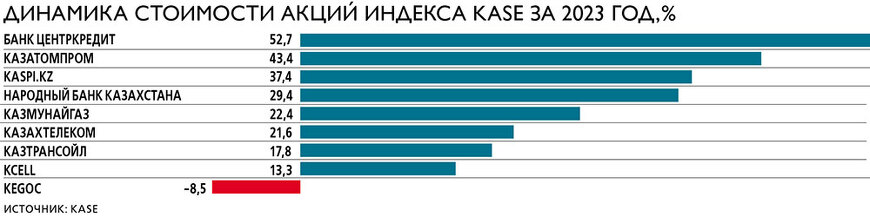

Индекс KASE вырос на 29% (в 2022-м снизился на 11,5%), и, хотя это не максимальная динамика в его истории, он впервые пробил отметку в 4 тыс. пунктов. Индекс сбалансирован акциями крупнейших сырьевых и инфраструктурных квазикомпаний, банков и телекомкомпаний. Их акции росли на фоне позитивной корпоративной информации, а также выплаты дивидендов. Кроме простых акций KEGOC, показавших спад, индексные акции закончили 2023-й в зеленой зоне. Лидером по темпам роста стали простые акции Банка ЦентрКредит (+52,7%), за ними следовали простые акции «Казатомпрома» (+43,4%) и Kaspi.kz (+37,4%).

Чего ждать от акций российских компаний, пришедших на казахстанскую биржу

Cами по себе компании обладают неплохими фундаментальными показателями →

Несмотря на рост сырьевых цен, входящие в индекс добывающие компании отметились ростом затрат, заставив инвесторов пересматривать свои позиции в этих акциях, тогда как банки весь год, что называется, купались в деньгах, что во многом определило их лидерство. В 2023-м совокупная прибыль БВУ превысила 2 трлн тенге, что на 33%, или на 545 млрд тенге, больше, чем за 2022 год. Входящие в индекс БЦК, Народный банк и Kaspi показали наибольший рост прибыли и вместе с другими банками обновили максимум по размеру активов.

Высокие доходы, как правило, приводят к повышенным дивидендным ожиданиям, и банки с их нескромно растущими доходами при условии сохранения данного тренда становятся основными носителями дивидендных историй. Позиции банков по дивидендам усиливаются еще и на фоне ослабления выплатной политики компаний из реального сектора.

Второй год рынок обсуждает отсутствие ясности по дивидендам «Кселл». Эмитент воздержался от решения вопроса в 2022 году. По итогам 2023-го дивидендов тоже, скорее всего, не будет. У компании снижается выручка и растет себестоимость. Кроме этого, «Кселл» несет большие капитальные затраты на развитие сетей 5G и для их финансирования увеличивает долговую нагрузку. Расстроили инвесторов решения по дивидендам «КазТрансОйла» – ввиду снижения прибыли эмитент второй год подряд выплачивает меньше 100 тенге на одну акцию, – а также решения «Казахтелекома»: в 2023 году он выплатил меньше, чем в 2022-м, что нашло негативный отклик среди инвесторов и отрицательно сказалось на котировках акций. Аналитики Halyk Finance, анализируя показатели «Казахтелекома» за девять месяцев 2023 года, указывают на увеличение у компании выручки с одновременным опережающим ростом расходов на оплату труда, что давит на маржинальность бизнеса. Чистый долг компании продолжает увеличиваться в связи с ростом капитальных затрат и выплатой дивидендов. А планируемая продажа в 2024 году одной из сотовых «дочек» может негативно повлиять на стоимость компании, полагают аналитики.

К слову, 2024-й вполне может оказаться не слишком щедрым на повышенные дивиденды от индексных производственных компаний. Помимо роста затрат и снижения выручки, на прибыль эмитентов могут повлиять и другие факторы. Так, «Казатомпром» в начале января сообщил об ожидаемой корректировке плана производства на 2024 год из-за производственных сложностей, но заверил контрагентов в полном исполнении своих обязательств. В 2022-м компания приняла решение нарастить объемы производства в 2024-м до 90% от уровней добычи, запланированных в рамках контрактов на недропользование, но теперь выполнение планов может стать затруднительным, а сам факт появления проблемы негативно расценен инвесторами. Напомним, что по итогам 2022 года «Казатомпром» направил на дивиденды порядка 58% чистой прибыли, или 200,9 млрд тенге.

Производственные результаты «КазМунайГаза» отражают рост добычи нефти и газа, однако конечные итоги будут зависеть еще и от мировых цен на нефть. С одной стороны, обострение на Ближнем Востоке может вытянуть нефтяные цены на самый верх, с другой – инвесторы не сбрасывают со счетов вероятность сползания мировой экономики в рецессию, а также внутренние противоречия в позиции ОПЕК+.

Куда пойти инвестору

В Казахстане за последние три года значительно выросла армия инвесторов и денежного предложения. На конец декабря 2023-го в системе ЦД открыто порядка 2,4 млн брокерских счетов. Однако большинство акций на KASE отсутствует в свободном обращении. Надо отметить, что «запертая» на внутреннем рынке денежная ликвидность находит пути пробиться на внешние рынки. В июне 2023-го услуги инвесторам предложила торговая платформа ITS. Она предоставила прямой доступ к акциям американского рынка и тем самым привлекла значительные инвесторские средства. С июня по ноябрь 2023-го объем сделок на ITS составил $160,2 млн, или 73 млрд тенге, тогда как за весь 2023 год в секторе KASE Global совершились сделки на 36,5 млрд тенге. С ноября 2023-го ITS остановила торги в связи с переходом на казахстанскую клиринговую и расчетную инфраструктуру и объявила о возобновлении торгов в I квартале 2024 года. Да и сама казахстанская юрисдикция становится более открытой.

Центральный депозитарий ценных бумаг наладил широкую корреспондентскую сеть от трех глобальных депозитариев и дает возможность брокерам покупать и рассчитывать бумаги по всему миру. В условиях санкций и геополитической напряженности небольшим банкам и депозитариям стало сложно открывать кастодиальные счета в крупных банках. Если раньше считалось главным найти контрагента, готового продать или купить бумагу за рубежом, то сейчас основной вопрос – как рассчитать бумагу, на какой счет ее кинуть, чтобы закрепить право собственности на этот актив.

«Кселл» и «КазТрансОйл» опубликовали противоречивые финрезультаты за 2023 год

До конца недели об итогах года отчитаются «Казатомпром», Halyk Bank, Air As... →

Значимым событием 2023-го стала редомициляция (процедура перерегистрации компании в другой юрисдикции) российской компании Polymetal International с острова Джерси в юрисдикцию МФЦА. Компания стала первым эмитентом, перенесшим первичный листинг своих акций с Лондонской фондовой биржи на биржу AIX. В результате редомициляции крупнейшие глобальные банки-кастодианы получили доступ к депозитарию AIX, биржа – рост капитализации и объема торгов, а казахстанские инвесторы – «домашний» доступ к крупной сырьевой компании. Ожидается, что, помимо Polymetal, выбор в пользу AIX как основной торговой площадки сделают еще несколько российских эмитентов.

2024 год станет непростым, но в то же время одним из самых интересных для отечественного рынка. В первом полугодии должна решиться интрига с объединением потенциалов двух бирж, KASE и AIX. Президент Токаев официально выразил мысль, к которой давно склонялся рынок: две биржи дублируют друг друга и их нужно объединить. Как произойдет объединение и кто станет его бенефициаром, рынок узнает уже скоро.