Надувая пузыри

Почему обитателей Кремниевой долины могут ожидать непростые времена

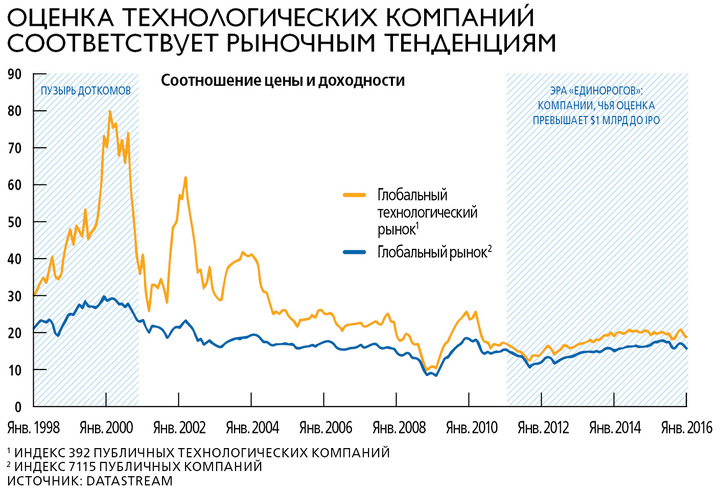

Переоценены ли технологичные компании? В последнее время на этот счет разгорелись споры. Многие эксперты уверены: в области новых технологий опять надувается пузырь. В подтверждение своих слов они приводят данные о резком сокращении венчурного финансирования американских компаний в первой половине 2016 года. С другой стороны, число так называемых единорогов – стартапов, чья оценка превышает $1 млрд, – в этом году значительно выросло.

Если сравнивать сегодняшние реалии с показателями 2000 года, когда экономический пузырь на рынке доткомов достиг своего пика, становится очевидным: мы живем в другом мире. Тогда, к примеру, не существовало компаний, которые с помощью венчурного финансирования привлекали бы миллиарды долларов еще до выхода на биржу. Кроме того, за 16 лет кардинально изменилась расстановка сил на глобальной экономической арене: Китай стал намного более важным игроком.

Эксперты McKinsey&Company считают, что, несмотря на всю противоречивость сложившейся ситуации, технологический сектор вряд ли можно назвать переоцененным. Однако некоторые риски в этой индустрии действительно возросли.

Уроки истории

Главной характеристикой пузыря доткомов было то, что он затронул публичные организации. В то время акции интернет-компаний в среднем стоили на 165 % дороже, чем все остальные. При этом венчурное финансирование было развито слабо: крупнейший стартап, привлекший такие инвестиции, при первичном размещении на бирже оценивался лишь в $6 млн.

Похоже, участники рынка сделали определенные выводы за полтора десятка лет: в 2015-м публичные компании, работающие в сфере новых технологий, не выказывали признаков переоцененности. Их акции были всего на 10 % дороже по отношению к другим секторам бизнеса.

В Китае, правда, сложилась иная картина. Технологичные компании дороже остальных в среднем на 190 %. Эксперты McKinsey убеждены: на то есть свои причины. Во-первых, китайский онлайн-рынок крупнее американского и растет гораздо быстрее. Во-вторых, правительство КНР в течение нескольких лет планирует наладить местное производство высокотехнологичного оборудования. Это добавляет оптимизма инвесторам.

Наиболее значительные изменения в сравнении с 2000 годом заметны на рынке частного капитала. В первую очередь в глаза бросается «запас прочности», который накопила индустрия венчурного капитала. Всего за три года – с 2012-го по 2015-й – сумма собранных в этой сфере средств увеличилась на $50 млрд и теперь составляет $150 млрд.

Ликвидность индустрии выросла во многом благодаря новому типу инвестора, который напрямую вкладывается в технологичные компании до выхода последних на биржу. В результате они привлекают значительные средства еще перед IPO.

Подобная схема финансирования удобна многим компаниям. Однако, предупреждают аналитики, она ведет к увеличению разрыва между рынком частного капитала и фондовой биржей. Рано или поздно этот разрыв будет преодолен: либо IPO будут привлекать меньше инвестиций, либо частные инвесторы не станут так активно вкладываться в технологичные компании до выхода на биржу.

В пользу второго сценария говорят несколько важных факторов. Такие крупные инвесторы, как Fidelity и T.Rowe Price, уже снизили объем вложений в стартапы. Кроме того, все больше стартапов привлекают меньше запланированного во время первичного выхода на биржу.

Многие компании сектора вообще предпочитают как можно дольше оставаться частными. Как правило, их владельцы ждут, пока бизнес начнет приносить доход. В период с 2001-го по 2008 год всего 10 % технологичных компаний выходили на биржу по достижении точки безубыточности. Сегодня их число выросло до 50 %.

Что же случается после IPO? За последние три года на биржу вышла 61 компания с рыночной капитализацией, превышающей $1 млрд. Акции среднестатистической компании этой категории теперь стоят всего на 3 % дороже, чем при первичном листинге.

Если проводить аналогии с 2000 годом, то можно предположить, что стартапы ожидают непростые времена. С 1997-го по 2000 год на биржу в Америке вышли 898 технологических компаний. К 2005 году уцелели лишь 303; к 2010-му их осталось всего 128.

Избежать потрясений

Сравнительный анализ показывает, что при всех различиях некоторое сходство между 2016-м и 2000-м имеется. Как и тогда, сегодня технологии и бизнес способны совершить революцию в экономике. При этом важно помнить о потенциальных угрозах, главная из которых – переоцененность. Чем адекватнее оценивается стоимость компаний, тем более стабильным оказывается рынок.