Налоговые поступления выросли на 1,3 трлн тенге в первом полугодии

Поступления в Нацфонд заметно упали

Аналитический центр АФК подготовил обзор бюджетного баланса РК за первое полугодие 2025 года.

На фоне ускорения экономической активности (до 6,2 с 3,2% годом ранее), более слабого курса тенге, низкой базы по КПН и НДС в связи с авансовыми платежами и возвратами экспортерам совокупные налоговые поступления (Нацфонд + МБ + РБ) по итогам первого полугодия 2025 года показали двузначный рост, заметно улучшив фискальную позицию.

За январь – июнь 2025 года собрано ₸12,5 трлн налогов, в сравнении с показателем в ₸11,2 трлн за аналогичный период 2024 года (+11,2%, или ₸1,3 трлн).

В абсолютных параметрах наибольший рост налогов отмечается в республиканском бюджете (+₸1,3 трлн). Около 90% этого прироста приходится на поступления по КПН (+₸538 млрд), НДС (+₸465 млрд) и таможенной пошлине на нефть (+₸117 млрд) за счет значительного увеличения ее добычи (за шесть месяцев 2025 года добыто 49,9 млн тонн, что на 11,6% больше, чем за аналогичный период 2024-го).

В МБ (+₸514 млрд) основной прирост приходится на акцизы (+₸75 млрд), соцналог (+₸133 млрд) и ИПН (+₸150 млрд) на фоне роста заработных плат и ставки налога (с 1 января 2025 года ставка по соцналогу повышена до 11%), расширения занятости и повышения деловой активности в сфере услуг. Отдельный вклад в прирост отчислений в МБ могли также внести меры по фискализации экономики, в том числе через ужесточение администрирования и цифровизацию налоговой отчетности.

Однако поступления налогов значительно упали в НФ (-22%, или ₸507 млрд), главным образом, приходящиеся на КПН (-₸389 млрд) и долю РК по разделу продукции (-₸78 млрд), что напрямую связано с более низкими ценами на нефть. Отметим, что в НФ упали все виды налоговых платежей (см. ниже).

Таким образом, за первое полугодие исполнение годового плана по налоговым сборам в стране улучшилось до 45% против показателя за аналогичный период прошлого года в 40%.

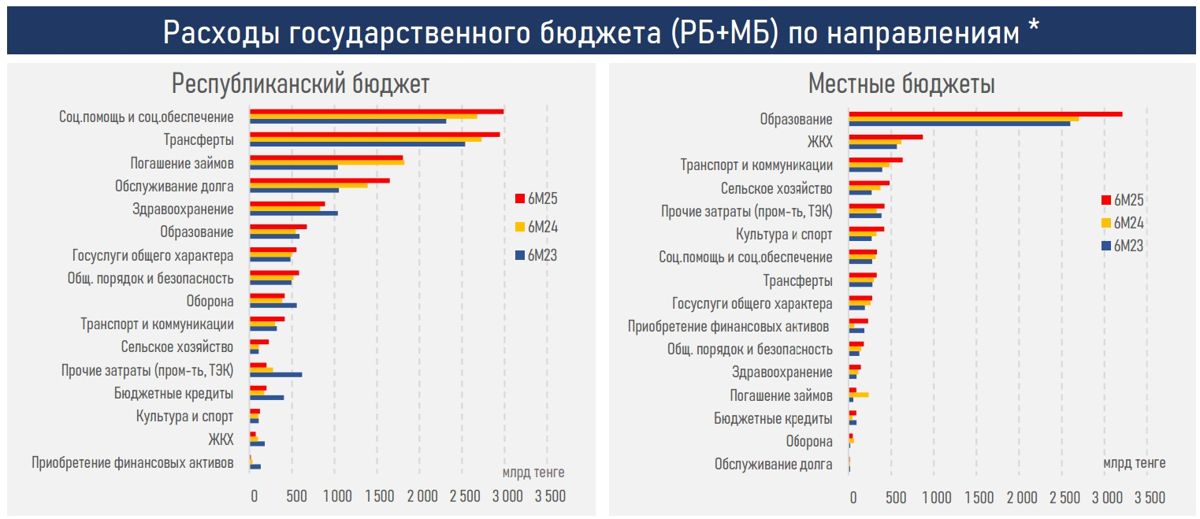

Расходы РБ выросли на 12,1%, или ₸1,3 трлн (-2,5%, или -₸270 млрд за шесть месяцев 2024 года), где основной прирост приходится на соцпомощь и обеспечение (+₸311 млрд), обслуживание долга (+₸263 млрд) и трансферты (+₸219 млрд).

В РБ не исполнены расходы еще на ₸1,1 трлн тенге, главным образом из-за недофинансирования средств из бюджета, связанного с недостаточностью средств на контрольном счете наличности.

Расходы МБ выросли еще быстрее — на 21,6%, или ₸1,4 трлн (+9,6%, или ₸561 млрд за шесть месяцев 2024 года), где основной прирост обеспечили образование (+₸512 млрд), ЖКХ (+₸251 млрд) и приобретение финактивов (+₸164 млрд).

Поскольку рост расходов опережает рост доходов, суммарные расходы (РБ+МБ) превысили доходную часть на ₸3,0 трлн (см. ниже).

Для финансирования дефицита бюджета и погашения займов (было погашено на ₸1,8 трлн) привлечены новые займы на ₸3,4 трлн (-₸387 млрд) при годовом плане привлечений ₸8,6 трлн. Таким образом, годовой план исполнен на 40% (55% в первом полугодии 2024 года), что предполагает возможное увеличение объема заимствований в оставшиеся два квартала.

Объем трансфертов из Нацфонда в РБ в отчетном периоде составил ₸3,1 трлн, или 59% от годового плана в ₸5,3 трлн. Из-за падения поступлений налогов (всего поступило ₸1,8 трлн) прирост активов НФ был обеспечен сугубо инвестдоходом ($4,7 млрд, или ~₸2,4 трлн).

В первом полугодии 2025 года ВВП Казахстана вырос на рекордные 6,2% г/г, что вкупе со слабым курсом нацвалюты и эффектом низкой базы по КПН и НДС поддержало двузначный рост совокупных налоговых сборов (+11,2%), включая поступления в республиканский (+24,1%) и местные бюджеты (+13,9%). Это позволило заметно улучшить исполнение годового плана по налоговым сборам до 45% по сравнению с 40% за аналогичный период прошлого года.

Дополнительную поддержку фискальной устойчивости оказал рост цен на золото (+25,2% за шесть месяцев текущего года), что привело к увеличению объема ЗВР Национального банка и укреплению общей внешнеэкономической позиции страны. Суверенные рейтинги Казахстана сохраняются на инвестиционном уровне, в том числе благодаря накопленным резервам.

Говоря о резервах, следует отметить, что поступления в Нацфонд заметно упали (-22%) на фоне слабой сырьевой конъюнктуры, что в условиях высоких изъятий снижает потенциал его накопления и ставит под сомнение выполнение цели по доведению его активов до $100 млрд к 2029 году. Единственным фактором прироста его активов второй год подряд выступает инвестдоход.

Расходы бюджета продолжили расти опережающими темпами, превышая доходную часть на ₸3 трлн, что покрывается высокими объемами привлечения госдолга. Однако условия заимствований ухудшились: повышение базовой ставки до 16,5% привело к росту доходностей по ГЦБ на всей длине кривой, что повышает стоимость обслуживания долга. Дополнительным сдерживающим фактором может стать вступившее в силу налогообложение доходов по ГЦБ (10%), ранее освобожденных от налога. Это может ограничить интерес инвесторов к рынку госбумаг и усложнить планы по привлечению средств во втором полугодии.

Согласно ПСЭР на 2025–2029 годы, дефицит госбюджета в текущем году составит ₸4 трлн тенге, но более низкие средние цены на нефть относительно текущего бюджетного ориентира (70 vs 75) и серьезное ускорение расходов (+18,8%) могут привести к его более высокому значению. Это усиливает необходимость жесткого контроля за динамикой роста расходов и их общей эффективности, а также требует гибкости в управлении долговой нагрузкой. При этом налоговая реформа, продолжающееся падение тенге и консолидация фискальной политики создают предпосылки для стабилизации бюджетной траектории в 2026 году.